ข่าวการเงิน

แบงก์ชาติ เปิดวิธีรับมือหนี้บ้านในช่วงดอกเบี้ยขาขึ้น

ธปท.เปิดเคล็ดลับจัดการ “หนี้บ้านช่วงดอกเบี้ยขาขึ้น”

แนะ 2 วิธีรับมือ “ลดรายจ่ายเพิ่มรายได้-ขอธนาคารลดดอกเบี้ย-รีไฟแนนซ์” เผย

ลูกค้าจ่ายดอกเบี้ยคงที่มีเวลาปรับตัว ส่วนดอกเบี้ยลอยตัวเงินตัดต้นน้อยลง

วันที่ 25 มิถุนายน 2566 ผู้สื่อข่าวรายงานว่า ธนาคารแห่งประเทศไทย (ธปท.)

ระบุผ่าน Line Official ว่า ในช่วงอัตราดอกเบี้ยอยู่ในช่วงขาขึ้น

เนื่องจากธนาคารกลางหลายประเทศเริ่มปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อดูแลเศรษฐกิจจากการที่เงินเฟ้อสูงขึ้นอย่างต่อเนื่อง

ซึ่งในที่สุดแล้วย่อมส่งผลมาถึงภาระการผ่อนบ้าน กล่าวคือ

อัตราดอกเบี้ยสินเชื่อบ้านก็จะสูงขึ้นอย่างหลีกเลี่ยงไม่ได้

แล้วลูกหนี้สินเชื่อบ้านกลุ่มใดจะได้รับผลกระทบบ้าง

และเราจะมีวิธีไหนมาช่วยลดภาระดอกเบี้ย

รวมถึงมีเทคนิคอะไรบ้างที่จะช่วยให้ปลดหนี้บ้านได้เร็วขึ้นด้วย Financial

Wisdom มีคำตอบและคำแนะนำมาฝาก

ทั้งนี้ ในวงการสินเชื่อบ้านจะมีกลุ่มคนที่ต้องจ่ายดอกเบี้ยเงินกู้อยู่ 2 กลุ่ม ที่จะได้รับผลกระทบแตกต่างกัน คือ

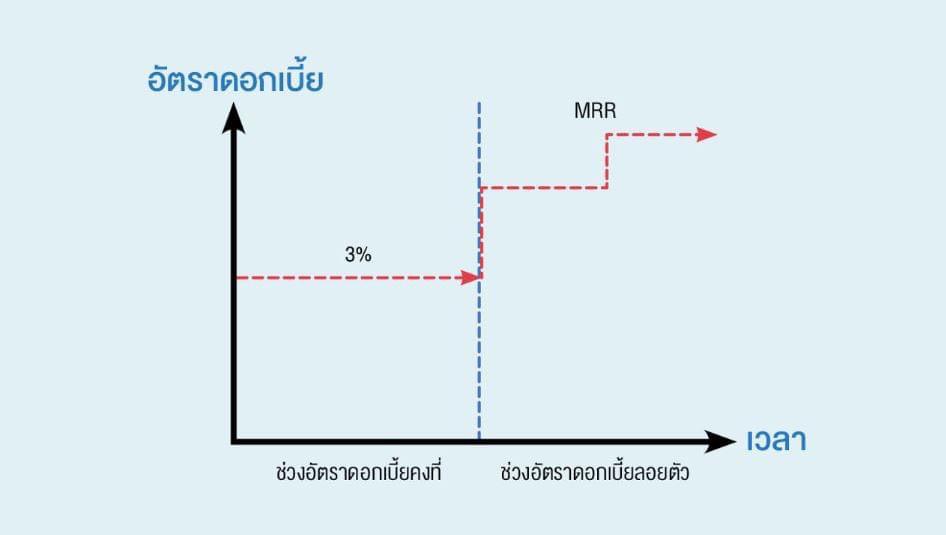

1. กลุ่มที่ได้อัตราดอกเบี้ยเงินกู้แบบคงที่ (Fixed Rate)

ลูกหนี้กลุ่มนี้จะไม่ได้รับผลกระทบมากนัก

เนื่องจากยังคงถูกคิดอัตราดอกเบี้ยเงินกู้ไปตามสัญญา

โดยสถาบันการเงินส่วนใหญ่จะกำหนดให้เป็น fixed rate ในช่วงแรก เช่น

อัตราดอกเบี้ยเงินกู้แบบคงที่ 3% ใน 3 ปีแรก

แล้วค่อยปรับเป็นอัตราดอกเบี้ยเงินกู้แบบลอยตัว

ทำให้ยังพอมีเวลาปรับตัวและสามารถหาเงื่อนไขเงินกู้ที่ดีก่อนที่ดอกเบี้ยตามสัญญาจะเปลี่ยนไปเป็นช่วงอัตราดอกเบี้ยเงินกู้แบบลอยตัว

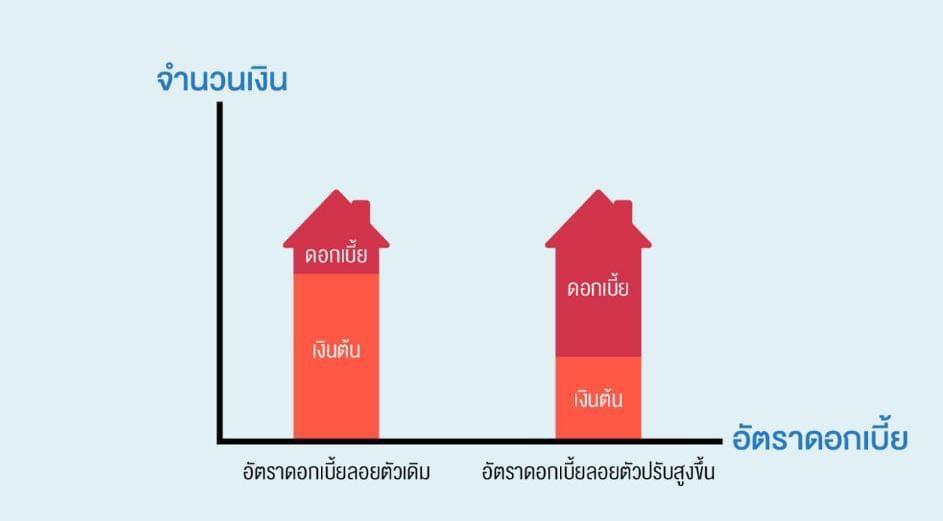

2. กลุ่มที่ได้อัตราดอกเบี้ยเงินกู้แบบลอยตัว (Floating Rate) กลุ่มนี้จะได้รับผลกระทบเมื่ออัตราดอกเบี้ยในสัญญาถึงกำหนดปรับเป็น Floating Rate เนื่องจากค่างวดที่ชำระในแต่ละเดือนจะมีภาระดอกเบี้ยเพิ่มมากขึ้น หากจ่ายค่างวดบ้านเป็นจำนวนเงินเท่ากันทุกเดือน เมื่ออัตราดอกเบี้ยสูงขึ้นก็จะเหลือเงินมาตัดชำระเงินต้นได้น้อยลง

1. จัดการรายรับ-รายจ่าย ได้แก่ ลดรายจ่ายและเพิ่มรายได้

ทั้งการลดรายจ่ายและเพิ่มรายได้จะช่วยให้เรามีเงินคงเหลือในแต่ละเดือนเพิ่มมากขึ้น (เงินคงเหลือ = รายรับ-รายจ่าย-ภาระผ่อนหนี้) พอมีเงินเหลือมากขึ้น เราก็สามารถนำเงินที่มีไปโปะหนี้เพิ่มเพื่อปลดหนี้ให้เร็วขึ้น และยังช่วยให้ประหยัดดอกเบี้ยที่เราต้องจ่ายอีกด้วย

เราอาจเริ่มจากการปรับลดรายจ่ายที่ไม่จำเป็นต่างๆ อย่างค่าลอตเตอรี่หรือค่ากาแฟ ซึ่งเราไม่ควรมองข้ามรายจ่ายเล็ก ๆ น้อย ๆ เหล่านี้ เพราะหากสามารถลดได้ เช่น จากซื้อทุกวันเหลือสัปดาห์ละครั้ง หรือลดจำนวนเงินที่จ่ายต่อครั้งลง นอกจากจะดื่มด่ำกับกาแฟแก้วโปรดยิ่งขึ้นแล้ว ยังอาจมีเงินเหลือเป็นก้อนใหญ่จนเราตกใจก็เป็นได้ (ลองคำนวณจำนวนเงินคร่าว ๆ ได้ที่ โปรแกรม “เงินหายไปไหน”)

นอกจากนี้ อาจจะมองหารายได้เสริมเพิ่มเติมจากสิ่งที่เราถนัดหรือสนใจด้วย เช่น ขายของออนไลน์ ขายเสื้อผ้า

2. เจรจาเจ้าหนี้หรือหาเงื่อนไขใหม่ที่ดีกว่า ได้แก่ เจรจาขอลดดอกเบี้ยและ Refinance

การเจรจาต่อรองขอลดดอกเบี้ยกับเจ้าหนี้เป็นสิ่งที่เราสามารถทำได้และควรทำ เพราะหนี้บ้านส่วนใหญ่จะมีอัตราดอกเบี้ย 2 ช่วง คือ ดอกเบี้ยต่ำในช่วงแรกเพื่อจูงใจลูกค้า และมักจะเป็นอัตราดอกเบี้ยเงินกู้แบบคงที่ เช่น อัตราดอกเบี้ยเงินกู้แบบคงที่ 3% ใน 3 ปีแรก

และช่วงที่สองเป็นแบบอัตราดอกเบี้ยเงินกู้แบบลอยตัวซึ่งมักจะแพงกว่าช่วงปีแรกๆ เช่น MRR จนสิ้นสุดอายุสัญญา เมื่อเราผ่อนไประยะหนึ่งจนใกล้ถึงช่วงที่อัตราดอกเบี้ยเงินกู้ตามสัญญาจะคิดแบบลอยตัว เราก็สามารถเข้าไปยื่นเรื่องเจรจากับเจ้าหนี้เพื่อขอปรับลดอัตราดอกเบี้ย

เช่น ปรับเป็นอัตราดอกเบี้ยเงินกู้แบบคงที่ที่ต่ำกว่าอัตราดอกเบี้ยเงินกู้แบบลอยตัวได้ ซึ่งจะช่วยให้ภาระดอกเบี้ยไม่สูงขึ้นไปอีกช่วงระยะเวลาหนึ่ง ทั้งยังช่วยปลดหนี้ได้เร็วขึ้นกว่าการจ่ายตามสัญญาไปเรื่อย ๆ โดยไม่ไปขอลด

ดังนั้น ใครมีสินเชื่อบ้านอย่ารอช้า รีบดูสัญญาว่าใกล้ช่วงที่ดอกเบี้ยกำลังจะหมดโปรโมชั่นหรือถูกปรับขึ้นหรือยัง ถ้าใกล้แล้ว อย่าลืมไปยื่นเรื่องเจรจาขอลดดอกเบี้ยกัน โดยขอแนะนำว่า ควรเตรียมตัวอย่างน้อย 1 เดือนก่อนที่อัตราดอกเบี้ยเงินกู้ในสัญญาจะปรับเป็นแบบลอยตัว ซึ่งเราสามารถสอบถามข้อมูลเพิ่มเติมได้ที่สถาบันการเงินที่ใช้บริการว่าต้องใช้เอกสารอะไรบ้าง เพื่อประกอบการยื่นเรื่องให้สถาบันการเงินพิจารณา

ถัดมาก็คือ refinance ไปยังสถาบันการเงินอื่นที่ให้อัตราดอกเบี้ยถูกกว่าสถาบันการเงินที่เราใช้บริการอยู่ อย่างไรก็ดี ก่อนจะ refinance อย่าลืมคำนึงถึงต้นทุนแฝงต่าง ๆ ด้วยว่าคุ้มกับการ refinance หรือไม่ เช่น ค่าเบี้ยปรับชำระก่อนครบกำหนด (prepayment fee) ค่าประเมินราคาหลักทรัพย์ ค่าธรรมเนียมจดจำนอง หากใครที่ต้องการ refinance และกำลังมองหาเงื่อนไขที่ดีกว่าสถาบันการเงินที่ใช้อยู่เดิม

การเจรจาขอลดดอกเบี้ยและการ refinance จะช่วยให้เราประหยัดดอกเบี้ยที่ต้องจ่าย และชำระเป็นเงินต้นในแต่ละเดือนได้มากขึ้น ซึ่งก็จะทำให้เราปลดหนี้ได้เร็วขึ้นด้วยนั่นเอง

จะเห็นได้ว่า แม้ว่าอัตราดอกเบี้ยที่อยู่ในช่วงขาขึ้นอาจส่งผลกระทบต่อภาระหนี้บ้านของเรา แต่หากมีการจัดการที่ดี หนี้บ้านก็จะไม่ใช่ปัญหาหนัก กลายเป็นทรัพย์สินและสถานที่ที่อบอุ่นสำหรับทุกคนในครอบครัวไปตราบนานเท่านาน

แหล่งที่มาข่าวต้นฉบับประชาชาติธุรกิจออนไลน์

https://www.prachachat.net/finance/news-1332308

หมวดหมู่คลังความรู้

ธุรกิจ เด่นออนไลน์ ข่าวการเงิน การวางแผนทางการเงิน ห้องแสดงนิทรรศการ ข่าวทั่วไป สุขภาพ ประกันสุขภาพ ประกันภัย ประกันชีวิต การดำเนินชีวิต การตลาด รูปถ่าย สกู๊ปพืช อสังหาริมทรัพย์ หุ้น ประกันสังคม ภาษี ท่องเที่ยว ประกันควบการลงทุน การทำงาน การวางแผนทางการเงินคลังความรู้อื่นๆ

เปิด 5 เรื่องหลักสำคัญ ในการจัดทำพินัยกรรมให้สุขใจ

26/11/2024

6 บทเรียน “การเงิน” ที่พ่อแม่ควรสอนลูก ก่อนปล่อยให้โลกสอน! โดยไร้คำอธิบาย

09/07/2025

7 อุปนิสัย “first jobber-นักลงทุนมือใหม่” ต้องมี ! สำเร็จแน่

30/04/2024

แบงก์ชาติ เปิด 4 จุดสังเกตก่อนกู้ออนไลน์ ต้องรู้ทันโจร

30/04/2024

ลงทุนทองคำทำอย่างไร...ซื้อทองไม่ต้องง้อเซฟ

29/04/2024