ข่าวการเงิน

วัยรุ่นสร้างตัวยุคใหม่ ลงทุนอย่างไรดี ? เพื่อพิชิตเป้าหมายของชีวิต

บทความโดย “ศุภิสรา อโณทยานนท์”

ที่ปรึกษาการเงิน AFPT บริษัทหลักทรัพย์นายหน้าซื้อขายหน่วยลงทุนฟินโนมีนา จำกัด

วันที่ 25 กันยายน 2566 คนเราต้องใช้เงินในทุกช่วงของชีวิต

จึงควรเรียนรู้วิธีจัดการเงิน

เพื่อให้ครอบคลุมกับค่าใช้จ่ายที่จะเกิดขึ้นในแต่ละช่วงระยะเวลา

ซึ่งระยะเวลาในการใช้เงินของคนเราแบ่งออกเป็น 3 ระยะ คือ สั้น กลาง และ ยาว

โดยในแต่ละระยะ เราต้องการผลตอบแทนจากการลงทุนไม่เท่ากัน

เพราะอะไร ? ยกตัวอย่างให้เข้าใจง่าย ๆ เช่น คุณ A

มีเงินส่วนใหญ่ลงทุนในหุ้นเพื่อให้ได้ผลตอบแทน 8%

โดยวางแผนว่าจะนำกำไรหรือเงินปันผล มาจ่ายค่าผ่อนบ้าน

แต่ปรากฎว่าหุ้นดันตกและอยู่ในช่วงที่จะต้องจ่ายค่าผ่อนบ้านพอดี

ซึ่งแน่นอนว่า เราคงไม่อยากขายในขณะที่ยังขาดทุน

หรือไปนั่งเจรจากับธนาคารหรือเจ้าหนี้ว่า “ขอผัดผ่อนไปก่อนได้มั้ย

ไว้หุ้นขึ้นแล้วเดี๋ยวมาจ่ายเลย” ซึ่งเป็นไปได้ยาก

แต่ในทางกลับกัน ถ้าตั้งแต่ต้น คุณ A ไม่เลือกลงทุนในหุ้น

แล้วเลือกฝากในธนาคารที่ได้ผลตอบแทน 0.25% ที่ดึงเงินออกมาใช้ได้ตลอดเวลา

คุณ A และทุกคนคงรู้สึกไม่จูงใจที่จะลงทุนในลักษณะนั้น

งั้นเราควรจะเอาเงินไปลงทุนตรงไหนดี ?

ในเมื่อลงทุนในสินทรัพย์ที่มีผลตอบแทนสูง ความผันผวนก็สูงตาม จะลงทุนในสินทรัพย์ที่ผลตอบแทนต่ำ ก็ไม่จูงใจ

คำตอบคือ แบ่งเงินออกเป็น 4 พอร์ต เพื่อลงทุนให้เหมาะกับการใช้เงินในแต่ละระยะดีกว่า

พอร์ตที่ 1 เงินสำรองฉุกเฉิน เผื่อไว้ยามที่มีค่าใช้จ่ายที่ไม่คาดคิด หรือ

ขาดรายได้ ตกงาน อยากเปลี่ยนงาน

ก็ยังใช้ชีวิตอยู่ต่อไปได้โดยไม่ต้องกังวลที่ขาดรายได้มากนัก

ซึ่งจากหลักการการวางแผนการเงิน เราควรมีเงินส่วนนี้เท่ากับ ค่าใช้จ่าย 3 –

6 เดือน เช่น ปกติใช้จ่ายเดือนละ 10,000 บาท

ก็ควรมีเงินสำรองเก็บไว้ในธนาคารสักประมาณ 30,000 – 60,000 บาท

พอร์ตที่ 2 กองทุนรวมตลาดเงิน หรือ กองทนุตราสารหนี้ระยะสั้น

สำหรับเป้าหมายระยะสั้นที่ต้องใช้เงินในช่วง 1–3 ปี เช่น เก็บเงินดาวน์รถ

ดาวน์บ้าน คาดหวังผลตอบแทนประมาณ 0.5–2% เพื่อให้แน่ใจว่าจะรักษาเงินต้นไว้

มาจ่ายสิ่งจำเป็นพวกนี้ได้

พอร์ตที่ 3 กองทุนรวมตราสารหนี้หรือตราสารผสม สำหรับเป้าหมายระยะกลาง

ที่ต้องใช้เงินในอีก 3–7 ปี ตอนนั้นเราอาจจะเริ่มสร้างครอบครัวแล้ว

จึงอาจจำเป็นต้องใช้เงินเพื่อแต่งงานหรือดาวน์บ้าน

กำหนดเป็นพอร์ตที่ให้ผลตอบแทนประมาณ 3–4% ไม่ได้มีสภาพคล่องมากเท่าพอร์ตที่

2 และไม่ได้มีผลตอบแทนสูงมากนักเพื่อให้ความเสี่ยงไม่สูงมากจนเกินไป

พอร์ตที่ 4 กองทุนรวมตราสารทุนหรือกองทุนหุ้น สำหรับเป้าหมายระยะยาว

ที่ต้องใช้เงินในอีก 7 ปีขึ้นไป ที่จะเป็นพอร์ตเพื่อการเกษียณ

ซึ่งคนในวัยนี้มักมีคำถามว่าเราควรจะเริ่มเลยหรือไม่ ตอบเลยว่า

ยิ่งเริ่มเร็ว ยิ่งดี ได้เปรียบมาก เพราะยิ่งอายุน้อย

ยิ่งมีเวลาในการลงทุนยาวนานมากกว่าวัยอื่น ทำให้ความเสี่ยงในการขาดทุนลดลง

และได้ประโยชน์สูงมากจากผลตอบแทนแบบทบต้นทบดอก หรือดอกเบี้ยทบต้นนั่นเอง

ดอกเบี้ยทบต้น เป็นตัวช่วยเพิ่มพลังชั้นดีในการลงทุน

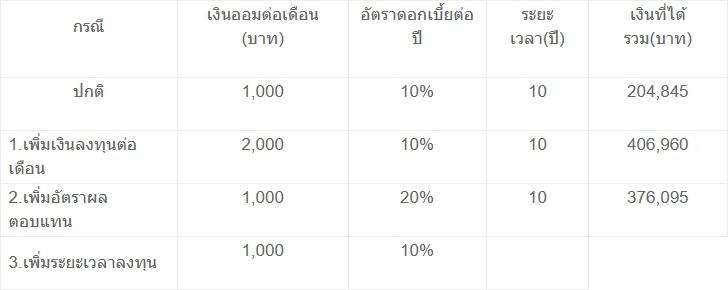

ยกตัวอย่างเช่น หากเราเลือกให้ปัจจัยใดปัจจัยหนึ่งเพิ่มขึ้นเป็น 2 เท่าได้ อะไรจะทำให้เรามีเงินมากที่สุดระหว่าง

1. เพิ่มเงินลงทุนต่อเดือน จากเดือนละ 1,000 บาท เป็น 2,000 บาท

2. เพิ่มอัตราผลตอบแทนจาก 10% เป็น 20%

3. เพิ่มระยะเวลาการลงทุนจาก 10 ปี เป็น 20 ปี จะได้ตารางดังนี้

จากตารางพบว่า การเพิ่มระยะเวลาการลงทุนทำให้มีเงินมากที่สุด เป็นที่มาของคำว่า “ออมก่อน รวยกว่า” นั่นเอง

นอกจากนี้จะเห็นว่า เราแนะนำการลงทุนในกองทุนรวมทั้งหมดเลย

เพราะมันเหมาะกับมือใหม่หัดลงทุน ที่ไม่ค่อยมีเวลาศึกษาการลงทุนด้วยตัวเอง

เนื่องจากกองทุนรวมมีผู้จัดการกองทุนและทีมงานเป็นคนดูแลกองให้แทน

อีกทั้งกองทุนรวมยังมีการกระจายการลงทุนที่ดีว่าการซื้อหุ้นรายตัวอีกด้วย

นอกจากนี้หากซื้อกอง RMF หรือ SSF ก็ใช้ลดหย่อนภาษีได้อีกด้วย

ดังนั้นสำหรับสมาคมวัยรุ่นสร้างตัว ใช้วิธี 3 ระยะเวลา 4 พอร์ตการลงทุน จะเป็นตัวช่วยให้สามารถพิชิตเป้าหมายในทุกช่วงชีวิต

แหล่งที่มาข่าวต้นฉบับประชาชาติธุรกิจออนไลน์

https://www.prachachat.net/finance/news-1400343

หมวดหมู่คลังความรู้

ธุรกิจ เด่นออนไลน์ ข่าวการเงิน การวางแผนทางการเงิน ห้องแสดงนิทรรศการ ข่าวทั่วไป สุขภาพ ประกันสุขภาพ ประกันภัย ประกันชีวิต การดำเนินชีวิต การตลาด รูปถ่าย สกู๊ปพืช อสังหาริมทรัพย์ หุ้น ประกันสังคม ภาษี ท่องเที่ยว ประกันควบการลงทุน การทำงาน การวางแผนทางการเงินคลังความรู้อื่นๆ

แบงก์ปิดสาขาทั่วประเทศ 196 แห่ง ลดต้นทุน-ลุยดิจิทัลเต็มสูบ

29/04/2024

รู้จัก Money Dysmorphia เก็บเงินเท่าไร ก็ไม่เคยพอใจสักที

29/04/2024

ทำไมคนรุ่นใหม่อยู่ยากขึ้นเรื่อยๆๆ

28/02/2024

Silicon Valley Bank ล้ม จะลามเป็นวิกฤติเศรษฐกิจโลกรอบใหม่ได้หรือไม่

30/04/2024

เพิ่มมิติแผนเกษียณด้วย Design Thinking

30/04/2024