ข่าวการเงิน

ครัวเรือนไทยพร้อมหรือไม่กับโลกที่มีความเสี่ยงมากขึ้น?

คอลัมน์ : เปลี่ยนเศรษฐกิจไทย

ผู้เขียน : ดร.สมประวิณ มันประเสริฐ

ครัวเรือนเผชิญความเสี่ยงจากรายได้ที่เปลี่ยนแปลงผันผวน ซึ่งจะส่งผลต่อการใช้จ่ายและคุณภาพชีวิต Decron (2002) แบ่งความเสี่ยงต่อรายได้ออกเป็น 1.‘ความเสี่ยงร่วม’ ที่เกิดขึ้นกับทุกครัวเรือนพร้อมกัน อาทิ วิกฤตเศรษฐกิจ หรือภัยธรรมชาติและ 2.‘ความเสี่ยงเฉพาะตัว’ อาทิ ผลผลิตทางการเกษตรต่ำกว่าคาดจากปัจจัยเฉพาะของพื้นที่เพาะปลูก หรือหัวหน้าครอบครัวเจ็บป่วยส่งผลให้ครัวเรือนขาดรายได้

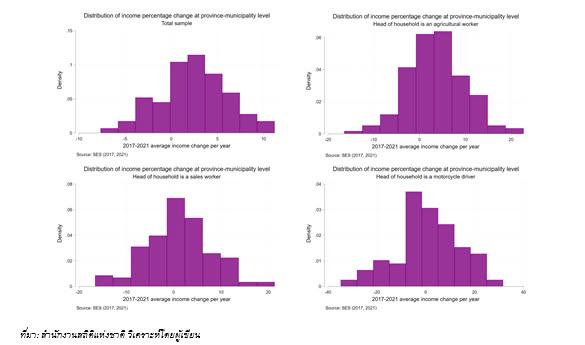

ความเสี่ยงเฉพาะตัวมีอิทธิพลอย่างมากต่อรายได้ของครัวเรือนไทย เมื่อประยุกต์วิธีการศึกษาของ Townsend (1995) เพื่อวัดอิทธิพลของความเสี่ยงเฉพาะตัวต่อรายได้เฉลี่ยของครัวเรือนไทย โดยใช้ข้อมูลการสำรวจภาวะเศรษฐกิจและสังคมของครัวเรือน (SES) ในปี 2017 และปี 2021 พบว่าการกระจายตัวของอัตราการเติบโตของรายได้ต่อปีอยู่ที่ 3.66% หรือคิดเป็นประมาณ 1.5 เท่าของอัตราการเติบโตเฉลี่ย (2.42%) (รูปที่ 1) และพบว่าความเสี่ยงร่วมในระดับภูมิภาคหรือการอาศัยอยู่ในหรือนอกเขตเทศบาลสามารถอธิบายการกระจายตัวของรายได้เฉลี่ยได้เพียง 11.45%

ความเสี่ยงเฉพาะตัวยังคงมีอิทธิพลมาก เมื่อมองลึกลงไปในระดับอาชีพ เช่น เมื่อลองคำนวณการกระจายตัวของอัตราการเติบโตของรายได้ในกลุ่มครัวเรือนที่หัวหน้าครัวเรือนเป็นเกษตรกร ผมพบว่าการกระจายตัวของอัตราการเติบโตสูงกว่าอัตราการเติบโตเฉลี่ยประมาณ 1.7 เท่า

ขณะที่ความเสี่ยงร่วมสามารถอธิบายการกระจายตัวของรายได้เฉลี่ยได้เพียง 1.57% ในขณะที่ความเสี่ยงเฉพาะตัวยิ่งมีบทบาทมากขึ้นในกลุ่มครัวเรือนที่หัวหน้าครัวเรือนเป็นผู้จำหน่ายสินค้า ซึ่งการกระจายตัวสูงกว่าค่าเฉลี่ยประมาณ 6.1 เท่า และความเสี่ยงร่วมอธิบายการกระจายตัวได้เพียง 7.38%

ครัวเรือนอาจต้องเผชิญกับความเสี่ยงเฉพาะตัวที่รุนแรงขึ้น เมื่อมองบริบททางเศรษฐกิจของโลกและไทยที่เผชิญกับความผันผวน (Volatility) ความไม่แน่นอน (Uncertainty) ความซับซ้อน (Complexity) และความคลุมเครือ (Ambiguity) มากขึ้น ไม่ว่าจะเกิดขึ้นจากโรคระบาด ความเสี่ยงด้านภูมิรัฐศาสตร์ หรือสภาพอากาศ ความเสี่ยงเหล่านี้อาจถูกส่งผ่านหรือแผ่ขยายผ่านห่วงโซ่อุปทาน กลายเป็นความเสี่ยงเฉพาะตัวที่ส่งผลกระทบต่อครัวเรือนไทยแตกต่างกันไป น่าสนใจว่าครัวเรือนไทยมีความพร้อมรับมือกับความเสี่ยงเฉพาะตัวมากแค่ไหน?

รูปที่ 1 การกระจายตัวของอัตราการเติบโตรายได้ครัวเรือนต่อปี (เฉลี่ยระดับจังหวัด-เขตเทศบาล)

ครัวเรือนไทยเปราะบางต่อความเสี่ยงเฉพาะตัว

ในขณะที่ความเสี่ยงเฉพาะตัวมีขนาดใหญ่ ครัวเรือนไทยจำนวนมากกลับยังมีภูมิคุ้มกันไม่พอ จากข้อมูลการสำรวจ SES ในปี 2021 ชี้ว่ามีครัวเรือนไทยกว่า 7 ล้านครัวเรือนมีปัญหารายได้ไม่พอรายจ่าย โดยคิดเป็นสัดส่วนถึง 31.8% ของครัวเรือนไทย ส่วนอีก 8.9% มีรายได้สูงกว่ารายจ่ายไม่ถึง 5% ครัวเรือนที่มีรายได้ไม่พอรายจ่ายจะมีเงินออมไม่เพียงพอรองรับผลกระทบจากความเสี่ยงเฉพาะตัว เมื่อขาดรายได้ ครัวเรือนจึงต้องก่อหนี้ และหากครัวเรือนเข้าไม่ถึงสินเชื่อในระบบก็จำเป็นต้องขอสินเชื่อนอกระบบซึ่งคิดอัตราดอกเบี้ยสูงกว่ามาก นี่อาจเป็นเหตุผลสำคัญที่ครัวเรือนไทยติดกับดักหนี้ได้ง่าย

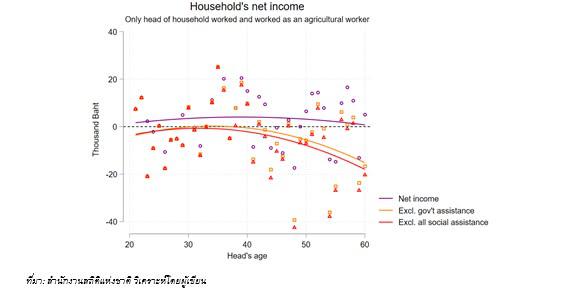

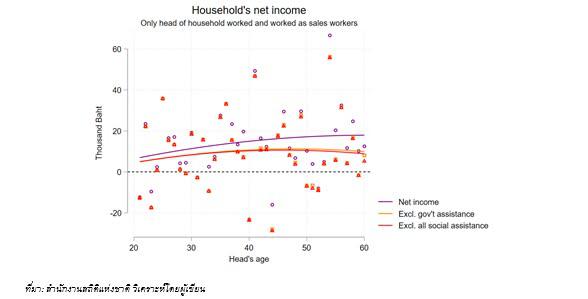

ความเปราะบางของครัวเรือนไทยสะท้อนชัดเมื่อติดตามกระแสรายได้และรายจ่ายตลอดช่วงอายุของครัวเรือน หากผมใช้ข้อมูล SES จำลองรายได้คงเหลือ (รายได้ลบรายจ่าย) ของกลุ่มครัวเรือนตามอาชีพที่หัวหน้าครัวเรือนไทยประกอบอาชีพมากที่สุด 2 อันดับแรก คือเกษตรกรและผู้จำหน่ายสินค้า โดยแบ่งรายได้คงเหลือเป็น 3 กรณี คือ 1.รายได้คงเหลือรวมรายได้ทุกประเภท (Net income) 2.รายได้คงเหลือไม่รวมรายได้จากเงินช่วยเหลือแบบให้เปล่าของภาครัฐ (Net income excluding government assistance) และ 3.รายได้คงเหลือไม่รวมรายได้จากเงินสะสมกับกองทุนของภาครัฐ เงินช่วยเหลือแบบให้เปล่าจากภาครัฐ และเงินโอนจากภายนอกครัวเรือน (Net income excluding all social assistance)

รูปที่ 2 ประมาณการรายได้คงเหลือของครัวเรือนที่หัวหน้าครอบครัวเป็นเกษตรกรและทำงานคนเดียว

รูปที่ 3 ประมาณการรายได้คงเหลือของครัวเรือนที่หัวหน้าครอบครัวเป็นผู้จำหน่ายสินค้าและทำงานคนเดียว

ข้อมูลในรูปที่ 2 และรูปที่ 3 บ่งชี้ว่า

1. ครัวเรือนมีรายได้สูงกว่ารายจ่ายไม่มาก แม้ในช่วงที่หัวหน้าครอบครัวอายุ 35-55 ปี ซึ่งน่าจะมีศักยภาพในการหารายได้มากที่สุด เช่น ครัวเรือนที่มีหัวหน้าครัวเรือนเป็นเกษตรกรและทำงานคนเดียวมีรายได้คงเหลือสูงสุดประมาณ 5,000 บาทต่อปี ขณะที่ครัวเรือนที่มีหัวหน้าครัวเรือนเป็นผู้จำหน่ายสินค้าและทำงานคนเดียวมีรายได้คงเหลือสูงสุดประมาณ 20,000 บาทต่อปีเท่านั้น ข้อมูลสะท้อนว่าครัวเรือนเปราะบางต่อความเสี่ยงต่อรายได้และมีโอกาสสะสมเงินออมอย่างจำกัด หากคำนวณเร็วๆ ครัวเรือนที่มีหัวหน้าครัวเรือนเป็นเกษตรกรและทำงานคนเดียวจะมีโอกาสเก็บเงินได้มากที่สุดแค่ประมาณ 75,000 – 100,000 บาทเท่านั้น

2. ครัวเรือนพึ่งพากลไกภาครัฐ โดยจะเห็นว่ารายได้คงเหลือจะลดลงอย่างมากหากไม่นับรายได้จากเงินช่วยเหลือแบบให้เปล่าของภาครัฐ โดยเฉพาะครัวเรือนที่มีหัวหน้าครัวเรือนเป็นเกษตรกร ที่รายได้คงเหลือเมื่อไม่นับเงินช่วยเหลือของรัฐติดลบเกือบตลอดทุกช่วงเวลาของชีวิต ขณะที่ครัวเรือนที่มีหัวหน้าครัวเรือนเป็นผู้จำหน่ายสินค้าจะมีรายได้คงเหลือลดลงกว่าครึ่ง

ข้อบ่งชี้ทั้ง 2 ข้อสะท้อนถึงความเปราะบางของครัวเรือนไทย และความจำเป็นที่จะต้องเพิ่มทางเลือกและประสิทธิผลของกลไกจัดการความเสี่ยงต่อรายได้ เพื่อให้ครัวเรือนไทยรับมือกับความเสี่ยงเฉพาะตัวต่อรายได้ได้ดีขึ้นและหลีกเลี่ยงกับดับหนี้

ครัวเรือนไทยเข้าถึงเครื่องมือจัดการความเสี่ยง แต่ยังไม่เพียงพอ

ครัวเรือนจัดการความเสี่ยงเฉพาะตัวอย่างไร? วิธีที่ใกล้ตัวที่สุดคือ Self-insurance หรือการประกันตัวเอง โดยการเก็บออมหรือซื้อสินทรัพย์เพื่อสำรองไว้ใช้ในยามที่ขาดรายได้ หากเงินออมไม่พอ ครัวเรือนอาจกู้ยืมจากสถาบันการเงิน อย่างไรก็ดี ลำพัง Self-insurance อาจไม่พอรองรับความเสี่ยงต่อรายได้ โดยเฉพาะครัวเรือนไทยหลายกลุ่มที่มีรายได้ไม่พอรายจ่าย จึงออมเงินได้น้อย

นอกจาก Self-insurance ครัวเรือนไทยยังมีกลไกในการแชร์ความเสี่ยง (Risk-sharing) ซึ่งหมายถึงการถ่ายโอนและกระจายความเสี่ยงระหว่างครัวเรือน ครัวเรือนสามารถแชร์ความเสี่ยงระหว่างกันผ่าน

1. ‘กลไกที่ไม่เป็นทางการ’ ไม่ว่าจะเป็นการแชร์ความเสี่ยงภายในครัวเรือน (การให้หรือให้ยืมเงินกันระหว่างสมาชิกในครัวเรือน) การแชร์ความเสี่ยงกับครัวเรือนใกล้เคียง (การยืมเงินจากเพื่อนบ้าน) หรือการแชร์ความเสี่ยงภายในกลุ่มบุคคล (เช่น สหกรณ์หมู่บ้าน หรือสมาคมวิชาชีพ เป็นต้น)

2. ‘กลไกที่เป็นทางการ’ ซึ่งแบ่งเป็น ‘ตลาดประกันภัย’ นั่นคือการซื้อกรมธรรม์ประกันภัย ให้บริษัทประกันภัยเป็นผู้รวม (Pooling) กระจายและบริหารจัดการความเสี่ยง หรือ ‘กลไกภาครัฐ’ ที่แบ่งเป็น Social Assistance หมายถึงมาตรการช่วยเหลือเยียวยาหรือเงินสวัสดิการสังคมที่ภาครัฐให้เปล่าโดยที่ครัวเรือนไม่ต้องจ่ายเงินสมทบ และ Social Insurance คือเงินกองทุนซึ่งภาครัฐและครัวเรือนจ่ายเงินสมทบสะสมไว้ใช้ในยามที่ขาดรายได้ หรือเกษียณอายุ เช่น กองทุนประกันสังคม และกองทุนการออมแห่งชาติ เป็นต้น

กลไกที่ไม่เป็นทางการมีบทบาทสำคัญโดยเฉพาะกับครัวเรือนในชนบท แต่ก็มีพลังจำกัด โดยเฉพาะครัวเรือนในพื้นที่ที่ประสบปัญหารายได้ไม่พอรายจ่ายเหมือนกัน นอกจากนี้ เมื่อความเป็นเมืองเพิ่มขึ้น กลไกที่ไม่เป็นทางการจะมีบทบาทน้อยลง เพราะการสร้างความสัมพันธ์ระหว่างครัวเรือนในเขตเมืองจนวางใจที่จะแชร์ความเสี่ยงระหว่างกันอาจยากกว่าครัวเรือนชนบท

เมื่อกลไกที่ไม่เป็นทางการมีบทบาทจำกัด ครัวเรือนไทยจึงพึ่งพิงกลไกที่เป็นทางการอย่างมาก โดยเฉพาะกลไกภาครัฐ ดังจะเห็นได้จากความสำคัญของรายได้จาก Social Assistance และ Social Insurance ในการยกเส้นรายได้คงเหลือตลอดช่วงอายุของครัวเรือนในรูปที่ 2 และรูปที่ 3

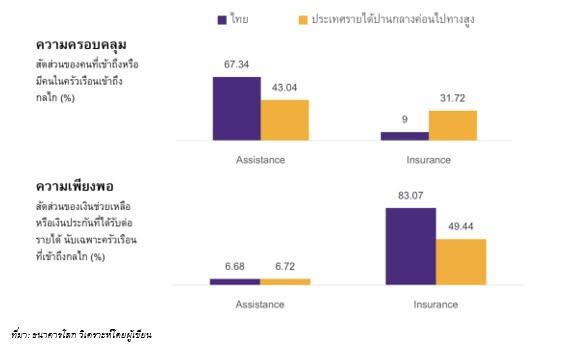

แต่กลไกทั้งสองประเภทก็มีข้อจำกัดคนละแบบ โดยข้อมูลของธนาคารโลกในรูปที่ 4 ระบุว่า Social Assistance ของไทยมีความครอบคลุม (วัดจากสัดส่วนของคนที่เข้าถึงหรือมีคนในครัวเรือนเข้าถึงกลไกดังกล่าว) และให้เงินช่วยเหลือ (สัดส่วนของเงินช่วยเหลือหรือเงินประกันที่ได้รับต่อรายได้ นับเฉพาะครัวเรือนที่เข้าถึงกลไก) ใกล้เคียงกับประเทศในระดับการพัฒนาเดียวกัน แต่จะเห็นข้อจำกัดว่าจำนวนเงินไม่ได้สูงนักเมื่อเทียบกับรายได้ ซึ่งเป็นธรรมชาติของ Social Assistance ในทางตรงกันข้าม Social Insurance ของไทยยังไม่ครอบคลุมเมื่อเทียบกับประเทศในระดับการพัฒนาเดียวกัน แม้จะมีสัดส่วนของเงินช่วยเหลือต่อรายได้สูงกว่าก็ตาม

รูปที่ 4 ความครอบคลุมและความเพียงพอของกลไก Social Assistance และ Social Insurance

นอกจากนี้ งานวิจัย “ทำอย่างไร จะสูงวัย แบบไม่ยากจน: ตอนที่ 1 ระบบประกันสังคมไทย” ยังชี้ว่าการออกแบบ Social Insurance ของไทยยังมีข้อบกพร่อง อาทิ ระบบประกันของไทยไม่ได้ปรับเงื่อนไขให้เหมาะสมกับโครงสร้างของประชากรที่เปลี่ยนแปลงไป เช่น ยังกำหนดอายุที่ผู้ประกันตนมีสิทธิขอรับบำนาญไว้ที่ 55 ปี มาตั้งแต่ปี 1998 ในขณะที่อายุขัยเฉลี่ยของคนไทยเพิ่มขึ้นมาอยู่ที่ 77 ปี (ในปี2017) ทำให้ครัวเรือนไทยมีเวลาสะสมเงินเท่าเดิมแต่มีช่วงเวลาที่ต้องพึ่งเงินบำนาญยาวนานขึ้น นอกจากนี้ เงินบำนาญยังไม่ได้ปรับตามค่าครองชีพที่สูงขึ้นมากเท่าที่ควรอีกด้วย

ตลาดประกันภัยมีศักยภาพที่จะรับประกันความเสี่ยงเฉพาะต่อรายได้ของครัวเรือนไทย

บทบาทที่น้อยลงของกลไกที่ไม่เป็นทางการ และข้อจำกัดของ Social Assistance และ Social Insurance บ่งชี้ โอกาสของ ‘ตลาดประกัน’ ที่จะเข้ามาปิดช่องว่าง แม้ตลาดประกันภัยมีขนาดค่อนข้างใหญ่เมื่อเทียบมูลค่าของเบี้ยประกันภัยต่อ GDP เทียบกับประเทศในระดับการพัฒนาเดียวกันแต่ยังมีผู้มีรายได้น้อยและธุรกิจขนาดเล็กจำนวนมากที่เข้าไม่ถึงตลาดประกันภัย หรือเข้าถึงไม่พอ

อุปสรรคสำคัญที่ทำให้ผู้มีรายได้น้อยและธุรกิจขนาดเล็กเข้าไม่ถึงตลาดประกัน คือ ปัญหาความไม่สมบูรณ์ของข้อมูลข่าวสาร ผู้รับประกันมักไม่มีข้อมูลความเสี่ยงของลูกค้า เช่น ลูกค้าอาจไม่มีประวัติทางการเงิน หรือการเก็บข้อมูลมีต้นทุนสูง ส่วนหนึ่งเพราะผู้รับประกันเข้าไม่ถึงครัวเรือนที่อยู่ในพื้นที่ชนบทหรือพื้นที่ห่างไกล นอกจากนี้ ครัวเรือนอาจไม่คุ้นเคยกับการทำธุรกรรมทางการเงิน โดยเฉพาะการศึกษาสัญญาประกันที่ซับซ้อน ปัญหาความไม่สมบูรณ์ของข้อมูลข่าวสารทำให้การรับประกันมีความเสี่ยงสูง และมีต้นทุนสูงจึงไม่คุ้มค่าที่จะทำตลาด

แต่ปัจจุบันเทคโนโลยีด้านการประกันภัยรุดหน้าไปมาก ผู้รับประกันภัยสามารถเข้าถึงข้อมูลของผู้เอาประกันได้มากขึ้นผ่านเทคโนโลยีสารสนเทศ อาทิ แพลตฟอร์มดิจิทัล ผนวกกับเทคโนโลยีการสำรวจข้อมูลระยะไกล (Remote Sensing) ที่ช่วยสร้างข้อมูลความเสี่ยงใหม่ เช่น เซนเซอร์ตรวจวัดสภาพอากาศและคุณภาพดิน เป็นต้น

นอกจากจะมีข้อมูลมากขึ้นแล้ว ผู้รับประกันยังมีแบบจำลองและเทคโนโลยีในการวิเคราะห์ข้อมูลความเสี่ยงที่มีประสิทธิภาพ ซึ่งจะช่วยให้ผู้รับประกันเข้าใจความเสี่ยงของผู้เอาประกันมากขึ้น จึงเห็นโอกาสในการรวม (Pooling) และกระจายความเสี่ยง อีกทั้งยังสามารถออกแบบสัญญาประกันที่เหมาะสมกับลักษณะความเสี่ยงและความต้องการของลูกค้า

หนึ่งในตัวอย่างที่มีชื่อเสียง คือ ACRE Africa ซึ่งเป็นบริษัทเอกชนที่รับประกันภัยพืชผลให้กับเกษตรกรกว่า 8.5 ล้านคนในพื้นที่ชนบทของประเทศเคนยา รวันดาและแทนซาเนีย โดย ACRE Africa ต่อยอดองค์ความรู้ด้านการรับประกันพืชผลและการใช้ Remote Sensing จาก Global Index Insurance Facility ของธนาคารโลก และ Kenya Livestock Insurance Program ของรัฐบาลเคนยา เพื่อออกแบบผลิตภัณฑ์ประกันภัยและวางกลยุทธ์การดำเนินธุรกิจประกันที่ยั่งยืน

สำหรับไทย ข้อมูลการกระจายตัวของอัตราการเติบโตของรายได้ในรูปที่ 11.1 พบว่ามีทั้งพื้นที่ที่รายได้เติบโตและหดตัวบอกถึงความเป็นไปได้ที่จะรวมและกระจายความเสี่ยงเฉพาะตัวของครัวเรือนไทยทั้งในระดับประเทศ และกลุ่มอาชีพ

นอกจากนี้ บทความเรื่อง “มิติใหม่ของข้อมูลความเสี่ยงภาคเกษตร กับการพัฒนาระบบการประกันภัยพืชผลที่ยั่งยืน” ยังชี้ให้เห็นโอกาสในการรวมและกระจายความเสี่ยงระหว่างพื้นที่และฤดูเพาะปลูกข้าวนาปีและข้าวนาปรัง เช่น การรวมความเสี่ยงจากการเพาะปลูกข้าวระหว่างภาคใต้กับภาคอีสาน หรือระหว่างข้าวนาปีกับข้าวนาปรังซึ่งมีฤดูปลูกต่างกัน ข้อมูลเหล่านี้สะท้อนศักยภาพและโอกาสในการทำตลาดประกันสำหรับความเสี่ยงเฉพาะตัวของครัวเรือนไทยให้ลึกและทั่วถึงขึ้น

ช่องว่าง = โอกาส

ความเสี่ยงเฉพาะต่อรายได้มีอิทธิพลอย่างยิ่งต่อคุณภาพชีวิตของครัวเรือนไทย โดยเฉพาะอย่างยิ่งครัวเรือนที่เปราะบางเพราะมีรายได้ไม่พอรายจ่ายและมีเงินออมจำกัด การขาดรายได้ติดต่อกันไม่กี่ครั้งอาจส่งผลให้ครัวเรือนติดกับดักหนี้ไปตลอดชีวิต กลไกในการบริหารจัดการความเสี่ยงต่อรายได้จึงมีความสำคัญอย่างมาก

ปัจจุบันแม้ครัวเรือนไทยจะเข้าถึงความช่วยเหลือและการประกันจากภาครัฐ แต่เครื่องมือที่มีก็มีข้อจำกัดเฉพาะตัวและอาจยังไม่เพียงพอ จึงเป็นช่องว่าง (Gap) ในระบบนิเวศการประกันความเสี่ยงต่อรายได้ที่ภาครัฐและเอกชนจะต้องร่วมคิดหาวิธีเติมเต็ม

ในขณะเดียวกัน ช่องว่างหมายถึงโอกาสดำเนินธุรกิจประกันภัยที่จะสร้างผลประโยชน์ยั่งยืนให้กับทั้งครัวเรือนไทยและผู้รับประกัน ในอนาคต ผู้รับประกันจะสามารถออกแบบและเสนอสัญญาประกันที่ตอบโจทย์ มีต้นทุนต่ำลง จึงเป็นทั้งโอกาสทางธุรกิจของผู้รับประกันภัยที่จะเข้าสู่ตลาดใหม่ และเป็นโอกาสของครัวเรือนไทยที่จะเข้าถึงกลไกในการบริหารความเสี่ยงต่อรายได้ ซึ่งเป็นบันไดสู่คุณภาพชีวิตที่ดีขึ้น

แหล่งที่มาข่าวและภาพต้นฉบับประชาชาติธุรกิจออนไลน์

https://www.prachachat.net/finance/news-1819225

หมวดหมู่คลังความรู้

ธุรกิจ เด่นออนไลน์ ข่าวการเงิน การวางแผนทางการเงิน ห้องแสดงนิทรรศการ ข่าวทั่วไป สุขภาพ ประกันสุขภาพ ประกันภัย ประกันชีวิต การดำเนินชีวิต การตลาด รูปถ่าย สกู๊ปพืช อสังหาริมทรัพย์ หุ้น ประกันสังคม ภาษี ท่องเที่ยว ประกันควบการลงทุน การทำงาน การวางแผนทางการเงินคลังความรู้อื่นๆ

ผลตอบแทนสูง 3 เดือน 15 ล้าน จุดอ่อนความโลภ ทำให้คนตาบอด ถูกหลอกลงทุน

30/04/2024

ดร.นิเวศน์ : ชีวิต “นักเลือก-คิดก่อนทำ” และความสำเร็จเรื่องสุดท้ายที่ต้องการ ?

30/04/2024

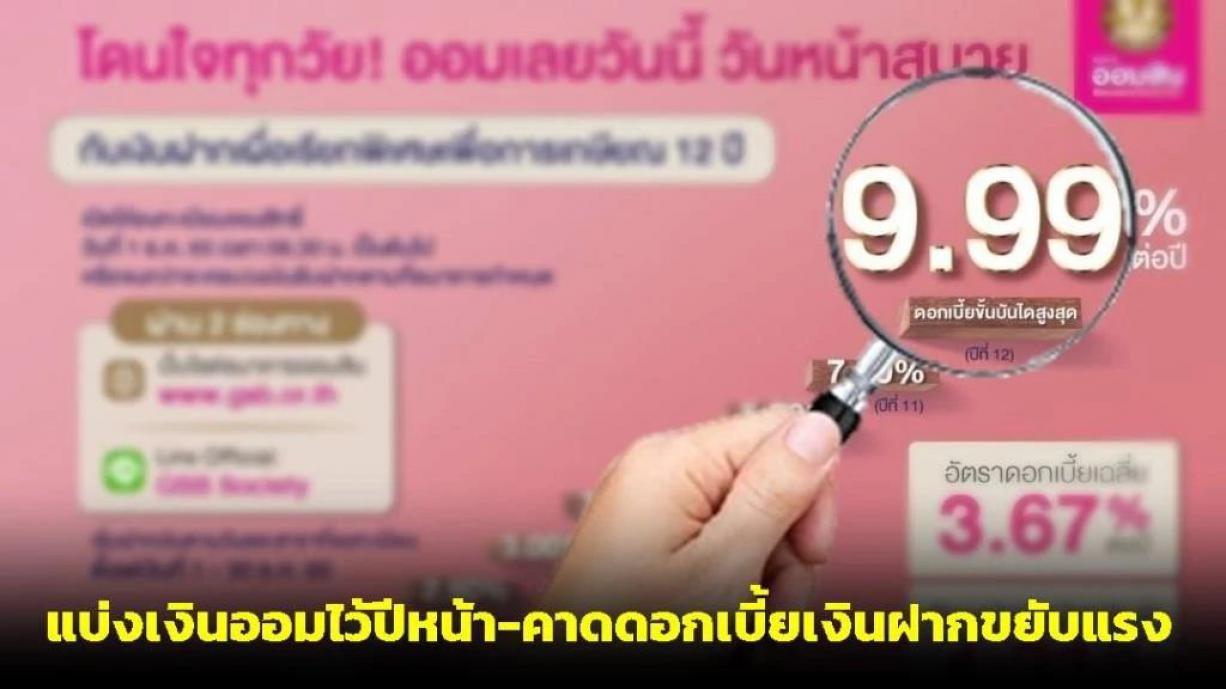

แบ่งเงินออมไว้ปีหน้า-คาดดอกเบี้ยเงินฝากขยับแรง

30/04/2024

“เหตุผล” ที่ต้องจัดการ ความเสี่ยงด้านการลงทุน

30/04/2024

รู้จักวางแผนการเงิน-การใช้ชีวิต แบบโต๊ะที่มั่นคง

29/04/2024