คลังความรู้

Everyday knowledge for you

Everyday knowledge for you

ภาษี

29/04/2024

เปิดเงื่อนไข หากยื่นภาษี 2567 ล่าช้าไม่ทันตามที่กำหนด-ไม่ได้ยื่นภาษี ต้องทำอย่างไร กรมสรรพากรมีบทลงโทษอะไรบ้าง วันที่ 2 กุมภาพันธ์ 2567 ผู้สื่อข่าวรายงานว่า ตามที่กรมสรรพากรเปิดให้ยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดา ที่เริ่มมาตั้งแต่วันที่ 1 ม.ค. โดยผู้ยื่นแบบเอกสารหรือกระดาษผ่านสำนักงานสรรพากรพื้นที่สาขาทุกแห่งใกล้บ้าน ยื่นได้ถึงสิ้นเดือน มี.ค. ส่วนการยื่นภาษีออนไลน์ผ่านเว็บไซต์ของกรมสรรพากร www.rd.go.th ให้ถึงวันที่ 9 เม.ย. 2567 สำหรับประชาชนที่มีหน้าที่ต้องยื่นแบบและยังไม่ได้ยื่น อาจด้วยการติดภารกิจหรือหลงลืม หรือมีเหตุที่ทำให้ไม่สามารถยื่นภาษีได้ทันเวลา ทางกรมสรรพากรก็ได้เปิดโอกาสให้แก้ตัว พร้อมกับบทลงโทษโดยการเสียค่าปรับ ซึ่งมีรายละเอียดอย่างไร สรุปมาให้ดังนี้ ยื่นภาษีไม่ทันทำอย่างไร บุคคลธรรมดาที่มีหน้าที่ในการยื่นแบบภาษีเงินได้ แต่ยื่นไม่ทันเวลาที่กำหนด จะต้องไปยื่นด้วยตนเองอีกครั้งที่สำนักงานสรรพากรพื้นที่สาขา โดยจะต้องเตรียมเอกสารประกอบไปด้วย ดังนี้ • แบบฟอร์ม ภ.ง.ด.91 หรือ ภ.ง.ด.90 • หนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ) • เอกสารที่เกี่ยวข้องกับการลดหย่อนภาษี เช่น หนังสือรับรองการจ่ายเบี้ยประกันชีวิต หนังสือรับรองการจ่ายกองทุนสำรองเลี้ยงชีพ ฯลฯ • เอกสารยืนยันสิทธิค่าลดหย่อนบิดามารดา (ใบ ล.ย. 03) นอกจากเตรียมเอกสารเพื่อยื่นภาษีแล้ว จะต้องเตรียมเงินเพื่อชำระเงินภาษี และเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีที่ต้องชำระ รวมทั้งค่าปรับตามกฎหมายสรรพากร ดังนี้ ยื่นเกินกำหนดปรับ 2,000 บาท กรมสรรพากร ระบุว่า เตือนเรื่องค่าปรับกรณียื่นแบบเมื่อพ้นกำหนดเวลา ดังนี้ บุคคลธรรมดาที่ไม่ยื่นแบบ ภ.ง.ด.90/91 • ต้องระวางโทษค่าปรับไม่เกิน 2,000 บาท ตามมาตรา 35 แห่งประมวลรัษฎากร แต่สามารถขอลดค่าปรับได้ ทั้งนี้ หากไม่มีเงินภาษีต้องชำระ ให้ชำระเพียงค่าปรับอย่างเดียว สำหรับผู้ที่ยื่นแบบ ภ.ง.ด.90/91 เพิ่มเติมภายหลังกำหนดเวลาการยื่นแบบ มีเงื่อนไขการชำระเงินและเสียค่าปรับดังนี้ • กรณีมีเงินภาษีต้องชำระ ให้ชำระเงินภาษี พร้อมเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือน หรือเศษของเดือนของเงินภาษีที่ต้องชำระ โดยไม่ต้องเสียค่าปรับ • กรณีไม่มีเงินภาษีต้องชำระ ไม่ต้องเสียเงินเพิ่มและค่าปรับ จงใจไม่ยื่นแบบ มีโทษปรับ-เสียเงินเพิ่ม หากตั้งใจละเลยไม่ยื่นแบบภาษีเพื่อหลีกเลี่ยงการเสียภาษีอากร มีโทษปรับไม่เกิน 200,000 บาท หรือจำคุกไม่เกิน 1 ปี หรือทั้งจำทั้งปรับ และเสียเบี้ยปรับ 2 เท่าของภาษีที่ต้องชำระ รวมถึงต้องเสียเงินเพิ่มร้อยละ 1.5 ต่อเดือนของเงินภาษีที่ต้องชำระ ตั้งแต่วันพ้นกำหนดเวลาการยื่นรายการจนถึงวันชำระภาษี โดยเศษของเดือนให้นับเป็น 1 เดือน จงใจแจ้งข้อความ-แสดงหลักฐานเท็จ ฉ้อโกง กรณีที่ผู้มีรายได้ได้ยื่นแบบภาษี และจงใจแจ้งข้อความเท็จ หรือแสดงหลักฐานเท็จ หรือฉ้อโกง เพื่อหลีกเลี่ยง หรือพยายามหลีกเลี่ยงการเสียภาษี จะมีโทษจำคุกตั้งแต่ 3 เดือนถึง 7 ปี และปรับตั้งแต่ 2,000 บาท ถึง 200,000 บาท และเสียเบี้ยปรับ 2 เท่าของภาษีที่ต้องชำระ ทั้งนี้ ต้องเสียเงินเพิ่มร้อยละ 1.5 ต่อเดือนของเงินภาษีที่ต้องชำระ ตั้งแต่วันพ้นกำหนดเวลาการยื่นรายการจนถึงวันชำระภาษี โดยเศษของเดือนให้นับเป็น 1 เดือน แหล่งที่มาข่าวต้นฉบับประชาชาติธุรกิจออนไลน์https://www.prachachat.net/finance/news-1493295

อ่านรายละเอียดเพิ่มเติม

ประกันชีวิต

29/04/2024

แบ่งปันข้อมูลและข้อดีของการทำประกันชีวิต นอกจากประโยชน์ในด้านความคุ้มครองชีวิตแล้ว ยังมีประโยชน์อะไรอีกบ้าง ติดตามอ่านได้จากบทความนี้การซื้อ ประกันชีวิต ในปัจจุบัน ถือเป็นหนึ่งในแนวทางการวางแผนชีวิตและการเตรียมความพร้อม เป็นการสร้างหลักประกันให้กับชีวิตของตัวเอง ครอบครัว รวมไปถึงคนที่เรารัก อย่างที่ทราบกันดีว่าในชีวิตของคนเรานั้น มีความเปลี่ยนแปลงและเหตุการณ์ไม่คาดคิด มีความเสี่ยงเกิดขึ้นได้ทุกเมื่อ การซื้อประกันชีวิต จึงเป็นทางเลือกสำหรับใครหลายๆ คน แต่ก็ยังมีผู้คนอีกจำนวนไม่น้อยที่กำลังหาข้อมูลเกี่ยวกับประกันชีวิต ทาง SE Life อาคเนย์ประกันชีวิต จึงแบ่งปันข้อมูลเกี่ยวกับความคุ้มค่าของการซื้อประกันที่หลายๆ คนอาจยังไม่รู้ประกันชีวิตคืออะไร?ประกันชีวิต คือเครื่องมือหรือตัวช่วยในการบริหารความเสี่ยงที่จะทำให้ผู้เอาประกันหรือผู้ซื้อประกันชีวิต สามารถที่จะรับมือกับเหตุการณ์ไม่คาดคิดต่างๆ ที่อาจเกิดขึ้นได้ในอนาคต หากเกิดเหตุการณ์ไม่คาดคิด บริษัทประกัน จะเป็นผู้ที่เข้ามารับความเสี่ยงแทนด้วยการจ่ายเงินชดเชย โดยจำนวนเงินชดเชยที่ว่านั้น ขึ้นอยู่กับยอดที่ระบุเอาไว้ในกรมธรรม์ บริษัทประกันจะทำการจ่ายเงินชดเชยให้กับผู้เอาประกันหรือผู้รับผลประโยชน์ตามที่ระบุเอาไว้ในสัญญา ข้อดีของการซื้อประกันชีวิตสำหรับผู้ที่ยังไม่ได้มีปัญหาเกี่ยวกับสุขภาพ อาจจะรู้สึกว่าการทำ ประกันชีวิต หรือการซื้อประกันชีวิต เป็นเรื่องที่ไกลตัว แต่รู้หรือไม่ว่านอกเหนือจากประโยชน์ในด้านของการคุ้มครองชีวิตแล้ว ประกันชีวิตยังมีข้อดีและมีประโยชน์อีกมาก โดยมีรายละเอียดดังนี้1. ประโยชน์ในด้านความคุ้มครองอย่างที่ทราบกันดีว่าในการทำประกันชีวิตนั้น ประโยชน์ทางด้านของความคุ้มครอง ถือเป็นประโยชน์ที่ต้องมาเป็นอันดับหนึ่ง ตามที่ได้มีการกล่าวไปในข้างต้นแล้วว่าเหตุการณ์ไม่คาดคิดสามารถเกิดขึ้นได้อยู่เสมอ ไม่ว่าจะเป็นการเจ็บป่วย การเกิดอุบัติเหตุ รวมไปถึงกรณีการเสียชีวิต หากมีเหตุการณ์ไม่คาดคิดเหล่านี้เกิดขึ้น ประกันชีวิตจะเข้ามาช่วยในส่วนของค่ารักษาพยาบาล ชดเชยรายได้ หากผู้เอาประกันเสียชีวิต ทายาทหรือผู้รับผลประโยชน์ จะได้รับเงินชดเชยตามที่มีการระบุเอาไว้ในสัญญา2. ประโยชน์ในการออมเงินการซื้อประกันชีวิต นอกเหนือจากความคุ้มครองที่จะได้รับแล้ว ประกันชีวิตสะสมทรัพย์ยังสามารถเป็นแนวทางที่จะช่วยในเรื่องของ การออม สร้างวินัยให้กับผู้เอาประกันได้จากการจ่ายค่าเบี้ยประกันตามแผนที่เลือก เป็นการวางแผนการเงินในระยะยาวที่มีความปลอดภัย ความเสี่ยงต่ำ และได้ผลตอบแทนที่คุ้มค่า เมื่อครบสัญญาผู้เอาประกันจะได้เงินก้อนนำไปเป็นมรดกให้แก่ลูกหลาน หรือนำไปเป็นทุนในการใช้ชีวิตเมื่อถึงวัยเกษียณโดยที่ไม่ต้องเป็นภาระของลูกหลาน3. ประโยชน์ในการลดหย่อนภาษีการทำ ประกันชีวิต สามารถนำเอาเบี้ยประกันชีวิตมาใช้ประโยชน์ในด้านของการ ลดหย่อนภาษี ได้ สำหรับผู้ที่มีรายได้และเป็นผู้ที่ต้องเสียภาษีเงินได้ในทุกปี การเลือกทำประกันชีวิตเพื่อนำเอามาลดหย่อนภาษี ถือเป็นอีกหนึ่งทางเลือกที่น่าสนใจ เพราะนอกจากจะได้รับความคุ้มครองจากประกันที่เลือกแล้ว ยังจ่ายภาษีถูกลงอีกด้วย สิทธิในการลดหย่อนภาษี เป็นไปตามหลักเกณฑ์ของกรมสรรพากร ผู้ซื้อประกันควรมีความเข้าใจเงื่อนไขต่างๆ ก่อนการตัดสินใจซื้อประกัน เพราะไม่ใช่ทุกประกันที่สามารถลดหย่อนภาษีได้ 4. ประโยชน์ในด้านการลงทุนประกันชีวิต ถือเป็นหนึ่งในการลงทุนระยะยาวรูปแบบหนึ่ง ที่เรียกได้ว่าเป็นการลงทุนที่มีความเสี่ยงต่ำแต่มีผลตอบแทนคุ้มค่า เมื่อเทียบกับหลายๆ การลงทุนแล้ว การลงทุนกับประกันชีวิตนับได้ว่าเป็นการลงทุนที่มีความมั่นคงและความปลอดภัย สามารถที่จะแบ่งชำระดอกเบี้ยเป็นรายเดือนหรือรายปี สะสมตามแผนที่เลือก โดย บริษัทประกัน จะนำเงินสะสมไปลงทุนต่อยอดในกิจการที่มั่นคง และนำไปลงทุนในหลักทรัพย์ของรัฐบาล ผู้เอาประกันจะได้รับผลตอบแทนอย่างสม่ำเสมอ และที่สำคัญไม่จำเป็นต้องมีเงินก้อนก็สามารถลงทุนกับประกันชีวิตได้สรุปบทความทั้งหมดนี้คือข้อดีและความคุ้มค่าที่จะได้รับจากการซื้อ ประกันชีวิต สำหรับผู้ที่กำลังวางแผนการใช้ชีวิตหรือวางแผนอนาคตเพื่อสร้างหลักประกันและความมั่นคงให้กับชีวิตของตัวเอง ครอบครัว หรือคนรัก สามารถเลือกซื้อประกันชีวิตที่เหมาะสมได้ โดยเงื่อนไขความคุ้มครองประกันชีวิตจะมีด้วยกันหลายรูปแบบ ขึ้นอยู่กับการเลือกซื้อของผู้ที่ต้องการเอาประกัน ไม่ว่าจะเป็น ประกันคุ้มครองชีวิต ประกันสุขภาพ ประกันออมทรัพย์ หรือประกันบำนาญ หากเลือกรูปแบบประกันภัยที่ตอบโจทย์ ตรงกับความต้องการในการใช้ชีวิต การซื้อประกันย่อมถือเป็นการลงทุนที่คุ้มค่าแหล่งที่มาข่าวต้นฉบับกรุงเทพธุรกิจhttps://www.bangkokbiznews.com/news/corporate-moves/1104357

อ่านรายละเอียดเพิ่มเติม

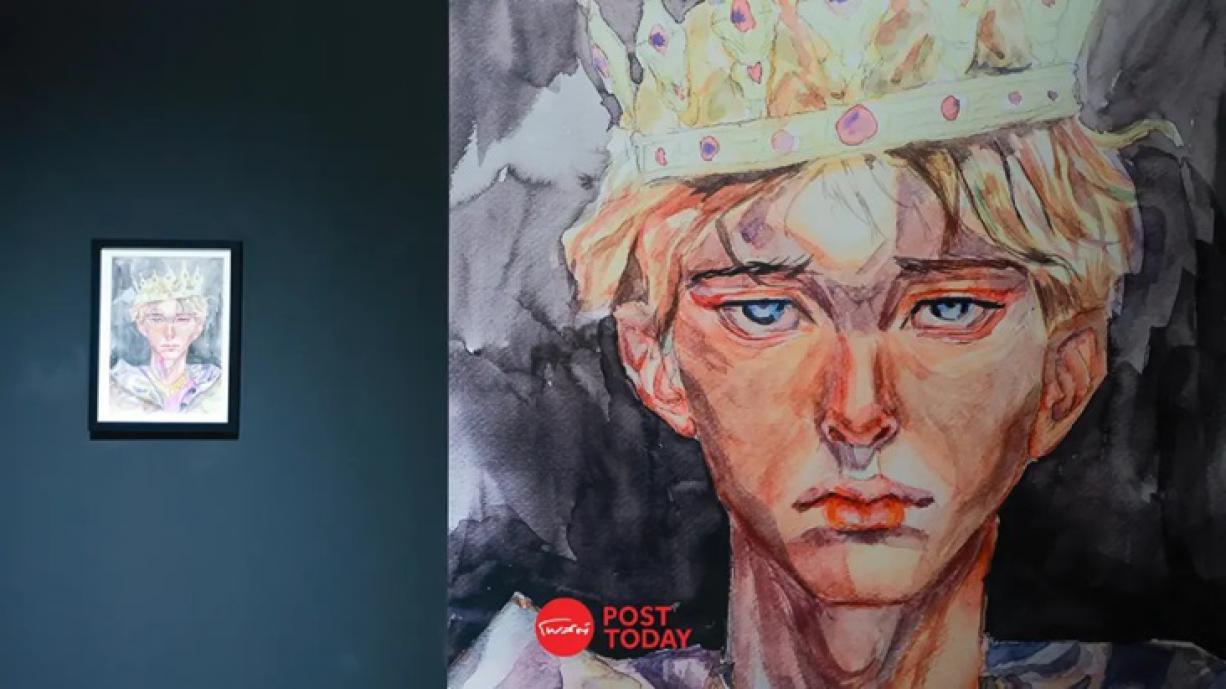

ห้องแสดงนิทรรศการ

29/04/2024

จากโซงโขดง ดอกกระทุ่ม ผมปีก มหาดไทย จนผ่านเข้าสู่ยุคนางสาวไทย ทรงเพชรา (เชาวราษฎร์) หรือทรงฟาราห์ คนไทยเปลี่ยนลุคของตนเองตามยุคสมัย และตามอิทธิพลของโลกนิทรรศการ “Once Upon A Hair – กาลครั้งหนึ่งของผม” จะพาคุณย้อนไปสู่ความสวยงาม ความประณีต ศักยภาพของศิลปกรรมและศิลปินไทย ที่สามารถรังสรรค์ผลงานโดยนำความเชื่อและวัฒนธรรมเข้ามาผสมผสานได้อย่างงดงาม ไม่ว่าจะเป็นงานเกี่ยวกับเส้นผม ทรงผม ศิราภรณ์ หรือเครื่องประดับผม ทั้งแบบไทยดั้งเดิมและร่วมสมัย ตลอดจนพัฒนาการของทรงผม และการประกอบอาชีพเกี่ยวกับผมของไทยที่เป็นจุดเริ่มต้นสำคัญของการพัฒนาอุตสาหกรรมสร้างสรรค์ด้านแฟชั่นทรงผมของไทย รวมไปถึงอุตสาหกรรมด้านอื่น ๆ ที่สอดคล้องและสัมพันธ์ไปกับทรงผม อาทิ ผลิตภัณฑ์สำหรับทรงผม เครื่องประดับทรงผมและศีรษะ เป็นต้นที่สามารถยกระดับ เพื่อนำไปเผยแพร่และยกระดับศิลปกรรมไทยผ่านเรื่องราวของเส้นผมสู่ระดับสากล“รศ.ดร.น้ำฝน ไล่สัตรูไกล” นักออกแบบที่ทำงานผสมผสานทั้งศิลปะ สิ่งทอ แฟชั่น และผู้จัดงานนิทรรศการ “Once Upon A Hair – กาลครั้งหนึ่งของผม” กล่าวว่า ภายในห้องนิทรรศการผู้เข้าชมจะได้พบกับการจัดแสดงอัตลักษณ์ความเป็นไทย การเปลี่ยนแปลงทางสังคม แนวคิด และความเชื่อที่ถ่ายทอดผ่าน ‘ทรงผม’ ตามความเชื่อที่แตกต่างกันตามยุคสมัย นอกจากนี้ ยังมีการแสดงเกี่ยวกับพัฒนาการ การประกอบสัมมาชีพเกี่ยวกับผมของไทยซึ่งในปัจจุบันสามารถที่จะพัฒนาไปอุตสาหกรรมสร้างสรรค์ด้านแฟชั่นทรงผมและด้านอื่น ๆที่เกี่ยวข้องได้ รวมถึงผลงานการต่อยอดศิลปกรรมไทยที่เป็นงานศิลปะร่วมสมัย ซึ่งสอดแทรกแนวคิดและค่านิยมผ่านการตีความของศิลปิน”สำหรับ ไฮไลต์ของนิทรรศการ ประกอบด้วย :- งานวิกทรงผมโบราณ จากสถาบันชลาชล และช่างทำผมมืออาชีพ- รัดเกล้าเปลว หนึ่งในศิราภรณ์สำหรับแสดงในนาฏศิลป์ไทย จาก มูลนิธินาฏยศาลา หุ่นละครเล็ก- งานศิลปะร่วมสมัยที่ผ่านการตีความความงามและสุนทรียะจากทรงผม โดยศิลปินแถวหน้าของได้แก่ ศาสตราจารย์ปรีชา เถาทอง ศิลปินแห่งชาติสาขาทัศนศิลป์, สกุล อินทกุล, ชลิต นาคพะวัน, ชัยชน สวันตรัจฉ์, วิทวัน จันทร, ระพี ลีละสิริ, ทิพยพงษ์ ภูษณะพงษ์, และ อิ่มหทัย สุวัฒนศิลป์งานนิทรรศการนี้เพื่อเป็นต้นแบบสำหรับจัดแสดงในพิพิธภัณฑ์ศิลปกรรมแห่งชาติ และนำเสนออัตลักษณ์ความเป็นไทยที่ถ่ายทอดผ่านทางทรงผม รวมไปถึงความเชื่อที่แตกต่างกันตามยุคสมัย นอกจากนี้ยังมีการแสดงเกี่ยวกับพัฒนาการทรงผมและการประกอบอาชีพเกี่ยวกับผมของไทย และผลงานการต่อยอดศิลปกรรมไทยที่ออกมาเป็นงานศิลปะร่วมสมัยที่สอดแทรกแนวคิด และค่านิยมผ่านการตีความของศิลปินนิทรรศการ Once Upon A Hair – กาลครั้งหนึ่งของผม ได้รับการสนับสนุนจากกระทรวงการอุดมศึกษา วิทยาศาสตร์ วิจัยและนวัตกรรม (อว.) โดย วิทยสถานด้านสังคมศาสตร์ มนุษยศาสตร์ และศิลปกรรมศาสตร์แห่งประเทศไทย (ธัชชา) และสำนักงานการวิจัยแห่งชาติ จัดแสดงระหว่างวันที่ 27 มกราคม ถึง 4 กุมภาพันธ์ 2567 เวลา 10.00 – 20.00 น. ณ เซ็นทรัล ดิ ออริจินัล สโตร์ (Central – The Original Store) ถนนเจริญกรุง สอบถามข้อมูลเพิ่มเติม คุณปิ่นปัก ปฐมภควันต์ โทรศัพท์ 081-4274998แหล่งที่มาข่าวต้นฉบับผู้จัดการออนไลน์https://mgronline.com/celebonline/detail/9670000008295

อ่านรายละเอียดเพิ่มเติม

ท่องเที่ยว

29/04/2024

ว่ากันว่ายิ่งเดินทางบ่อยจะยิ่งจัดกระเป๋าได้อย่างเชี่ยวชาญ แต่สำหรับมือใหม่ที่ยังไม่มีทักษะในการจัดกระเป๋า โดยเฉพาะความกังวลเวลาต้องจัดกระเป๋าสำหรับถือติดตัวขึ้นเครื่องซึ่งมีการจำกัดน้ำหนักอยู่ที่ 7 กิโลกรัมต่อคน ทำให้เวลาจัดกระเป๋าจะเกิดความกังวล ต่อไปนี้สบายใจหายห่วง เพราะเรามีวิธีจัดกระเป๋าไม่ให้น้ำหนักเกิน 7 กิโลกรัมดังต่อไปนี้วิธีจัดกระเป๋าไม่ให้น้ำหนักเกิน 7 กิโลกรัมขั้นตอนที่ 1: เลือกคู่หูของคุณเริ่มต้นด้วยอุปกรณ์ที่เหมาะสม เลือกกระเป๋าเดินทางหรือเป้สะพายหลังน้ำหนักเบาไม่เกิน 7 กิโลกรัม เน้นความเรียบง่าย ทนทาน และแบ่งช่องเก็บของเพื่อเพิ่มพื้นที่ใช้สอย สำหรับทริปสั้นๆ กระเป๋าเป้สะพายหลังขนาดเล็กน้ำหนักไม่เกิน 3 กิโลกรัมเป็นเพื่อนคู่ใจของคุณขั้นตอนที่ 2: เลือกเฉพาะสิ่งจำเป็นเท่านั้นทำรายการแบ่งออกตามความจำเป็น เสื้อผ้า ของใช้ส่วนตัว เทคโนโลยี และเอกสารการเดินทาง จำไว้ว่าความอเนกประสงค์เป็นสิ่งสำคัญ เลือกเสื้อผ้าที่จับคู่กันได้ แพ็คของใช้ส่วนตัวขนาดพกพา และใช้ประโยชน์จากเทคโนโลยีอเนกประสงค์ ทิ้งสิ่งใดๆ ที่คุณมักคิดว่าจะเผื่อไว้ใช้ไป จำไว้ว่าคุณสามารถซื้อได้จากที่นั่นขั้นตอนที่ 3: ชั่งน้ำหนักลงทุนกับเครื่องชั่งน้ำหนักกระเป๋าเดินทางแบบพกพา ชั่งน้ำหนักแต่ละรายการก่อนแพ็ค ตั้งเป้าน้ำหนักรวมไม่เกิน 7 กิโลกรัมสำหรับกระเป๋าถือของคุณ รวมถึงกระเป๋าเป้สะพายหลังขั้นตอนที่ 4: ตัดส่วนเกินใจร้ายกับสิ่งของที่ไม่จำเป็น คุณสามารถยืมหรือเช่าสิ่งของที่ปลายทางได้หรือไม่ เช่นดาวน์โหลดหนังสือเสียงแทนหนังสือ ทิ้งของหนักๆ และให้ความสำคัญกับความสะดวกสบายและการใช้งานจริงเคล็ดลับพิเศษ: เทคนิคแพคอย่างชาญฉลาด ม้วนเสื้อผ้า ใช้ประโยชน์จากกล่องจัดระเบียบ และสวมเสื้อผ้าชิ้นใหญ่ที่สุดเช่น รองเท้าและแจ็คเก็ตบนเครื่องบินแหล่งที่มาข่าวต้นฉบับ sanookhttps://www.sanook.com/travel/1446719/

อ่านรายละเอียดเพิ่มเติม

ข่าวการเงิน

29/04/2024

ผมมีความเชื่อว่า... ชีวิตคนๆนึง จะมีทัศนคติกับเรื่องเงินๆทองๆแบบไหน...ประสบการณ์ในช่วงชีวิตวัยเด็ก มีส่วนอย่างมาก ถ้าใครมีช่วงวัยเด็กดีมากแบบ ได้รับการเลี้ยงดูแบบ business class or first class ก็มี "แนวโน้ม" จะใช้จ่ายเงินด้วยความเร็วสูงกว่า คนที่มีชีวิตวัยเด็กแบบ Eco class รถไฟชั้นสาม รถเมล์ครีมแดง คนที่ ทันยุคสงครามโลก หรือ ยุคคนจีนเสื่อผืนหมอนใบ จะมองโลกการเงินแบบหนึ่ง คนรุ่นนี้จะเชื่อว่าเงินทองไม่ได้หาง่ายๆ ต้องขยันอดทนประหยัด ความไม่แน่นอนเกิดขึ้นได้เสมอ ยามพอมี...ยังต้องอดออมเผื่อวันหน้า ยามขาด...ทั้งครอบครัวต้องช่วยกันประหยัด สิ่งที่จะเปลี่ยนทัศนคติทางการเงินได้แบบแรงๆ ต้องเป็นวิกฤตใหญ่ที่ผ่านเข้ามาเป็นประสบการณ์ชีวิต เช่น ต้มยำกุ้ง 40-43, การเมืองหลายครั้ง, น้ำท่วมใหญ่ 54, และโควิด 63-64 แต่ละรอบมีทั้งคนที่ได้รับผลกระทบแบบลุกไม่ขึ้น และคนที่เจอโอกาสทองในวิกฤต ทำให้ได้ปรับทัศนคติทางการเงินไปตามผลกระทบที่ได้รับ แต่พื้นฐานมุมมองการเงินการลงทุนที่มีตั้งแต่วัยเด็ก จะยังคงอยู่ในส่วนลึกเสมอ บางคนประสบการณ์วัยเด็กใช้เงินเต็มที่ พอผ่านวิกฤตจึงต้องประหยัด เมื่อพ้นวิกฤตออกมาก็ใช้จ่ายหนักมือเหมือนเดิม แบบนี้ก็เคยเจอเช่นกัน ในทางตรงกันข้าม เคยเจอเพื่อนที่สมัยเด็กๆฐานะไม่ค่อยดี ใช้เงินระมัดระวัง พอเติบโตมาอายุจะ 50 มี net wealth ที่สูงมากแล้ว แต่ก็ยังใช้เงินประหยัด กินง่ายๆ อยู่ง่ายๆ เขาว่ามันสบายแบบนี้ กลายเป็นไลฟ์สไตล์ง่ายๆ ใช้จ่ายต่ำกว่าฐานะ ของบางอย่างเปลี่ยนยาก อุปนิสัยเหมือนกาวที่แห้งช้า ทว่าเมื่อติดแล้วจะโคตรติดหนึบ นิสัยการเงินสมัยวัยเด็กนี่ก็เช่นเดียวกัน การปลูกฝังเรื่องเงินพื้นฐานให้เด็กๆ โดยเฉพาะเรื่อง 1.ออมเงินได้ 2.ใช้เงินเป็น 3.หาเงินเก่ง 4.ต่อยอดยั่งยืน เป็นอะไรที่ควรสอดแทรกไว้เสมอๆ ระยะสั้นอาจจะยังไม่เห็น แต่ระยะยาวเห็นผลแน่นวลจร้ะ แหล่งที่มาข่าวต้นฉบับstock2morrowhttps://stock2morrow.com/article/5865

อ่านรายละเอียดเพิ่มเติม

ห้องแสดงนิทรรศการ

29/04/2024

ในเขตหลิงหย่า ประจำเมืองเกาสง เมืองเอกทางภาคใต้ของไต้หวัน มีแหล่งเช็กอินความงามด้านศิลปะรอให้นักท่องเที่ยวได้สัมผัส คือ หมู่บ้านศิลปะเว่ยอู่อิ๋ง (Weiwuying Street Art Village)จากเดิมที่ในอดีตเป็นเขตที่พักของทหาร และเริ่มทรุดโทรมไปตามกาลเวลา จนกระทั่งจุดเปลี่ยนสำคัญที่กลายเป็นย่านสีสันสตรีทอาร์ต คือ การเริ่มมีการจัดงานเทศกาลศิลปะ Wallriors Street Art Festival ในปี ค.ศ. 2016 เป็นต้นมางานครั้งนั้นเพื่อเชิญเหล่าบรรดาศิลปินน้อยใหญ่ทั้งในและต่างประเทศ มาร่วมประชันฝีมือและสร้างสรรค์งานศิลปะเป็นผลงานจิตรกรรมฝาผนังขนาดใหญ่ รวมถึงรังสรรค์ศิลปะจากวัตถุสาธารณะ พลิกโฉมให้อาคารที่พักทึมๆไม่น่าสนใจ กลายเป็นสถานที่สร้างสรรค์ผลงานศิลปะจากศิลปินนานาประเทศปัจจุบันที่นี่มีภาพวาดผนังมากถึง 135 ภาพ และยังเป็นชุมชนจิตรกรรมฝาผนังขนาดใหญ่แห่งแรกในไต้หวันที่ควรค่าแก่การมารับชมด้วยตาของตัวเองอีกด้วย โดยมีจุดให้เช็กอินถ่ายภาพมากมาย โดนใจสายสตรีทอาร์ตแน่นอนการเดินทางจากไทเป: นั่งรถไฟความเร็วสูงไต้หวัน (THSR) มาลงที่สถานี Xin Zuoying และต่อรถไฟธรรมดา (TRA) จากสถานี Xin Zuoying มาลงที่สถานี Zhengyi และเดินต่อประมาณ 10 นาทีพิกัด : No. 6, Shangyong Rd., Lingya Dist., Kaohsiung Cityภาพ: ชยวรรศ มานะศิริแหล่งที่มาข่าวต้นฉบับผู้จัดการออนไลน์https://mgronline.com/travel/detail/9670000008109

อ่านรายละเอียดเพิ่มเติม

ท่องเที่ยว

29/04/2024

ลืมรหัสกระเป๋าเดินทางทีไร ปวดเฮดทุกที ต้องมานั่งไล่เลขที่เรามักจะตั้งเป็นรหัสซ้ำแล้วซ้ำเล่าก็ยังไม่ใช่ แถม ไม่มีปุ่มรีเซ็ต ต้องสรรหา วิธีแก้กระเป๋าเดินทางล็อคสารพัดเชื่อว่าหลายคนต้องเจอเหตุการณ์นี้ ยิ่งหากมีกระเป๋าเดินทางหลายใบ มันจะมีอยู่ใบหนึ่งที่คุณเเทบไม่ได้นำมาใช้เลย หรือไม่คุณก็พักการเดินทางมายาวนานจนลืมทุกสิ่งเสียสิ้น แถมกุญจงกุญแจก็หายไปแล้ว พอจะจัดกระเป๋าอีกที ดันลืมรหัสล็อกกระเป๋าซะงั้น!ต่อจากนี้ไม่ต้องกังวลค่ะ Sanook Travel ลองวิธีที่ใช้ได้จริงไม่จกตามาให้คุณแล้ว ไม่ต้องส่งร้านกระเป๋า หรืองัดแงะให้กระเป๋าชำรุดราวกับเป็นโจรซะเอง เพียงทำตามวิธีนี้ลืมรหัสกระเป๋าเดินทาง ไม่มีปุ่มรีเซ็ต ต้องมีอุปกรณ์นี้วิธีแก้กระเป๋าเดินทางล็อค มีอุปกรณ์ที่จำเป็นอย่างมาก แต่เป็นของที่ใกล้มือคุณสุด ๆ นั่นคือ ไฟฉาย ซึ่งไม่ต้องไปหาที่ไหนไกล เปิดจากฟังก์ชั่นไฟฉายในโทรศัพท์มือถือของคุณได้เลยวิธีปลดล็อคกระเป๋าเดินทางขั้นตอนแรก ขยับกระเป๋าให้นอนลง จัดวางให้ด้านข้างตัวล็อค อยู่ในระดับสายตาของคุณ จากนั้นให้ใช้ไฟฉายส่อง ให้เห็นซอกเล็ก ๆ ด้านข้าง คุณจะเห็นชัดแค่ไหนอาจอยู่ที่กระเป๋าแต่ละรุ่นด้วยขั้นตอนที่สอง ให้หมุนแป้นเลขหลักแรกดู คุณจะเห็นช่องเล็ก ๆ ตรงแกนกลาง เจอแล้วให้คุณหมุนค้างไว้ในตำแหน่งเยื้องไปทางซ้ายมือ จากนั้นไล่ทำต่อไปในหลักอื่น สังเกตช่องที่หลักที่สองและสาม แล้วหมุนค้างไว้ให้ช่องแกนกลางอยู่ในทิศเดียวกันขั้นตอนที่สาม เมื่อแกนกลางทั้งสามหลักตรงกันแล้ว ถ้าไม่ใช่รหัสเปิดของคุณก็ยังไม่สามารถปลดล็อคได้นะ แต่บอกได้เลยว่าคุณจะหมุนเจอรหัสได้ไม่ยากเลย ให้คุณไล่เลขไปทีละตัวเลข แต่ให้ทำทั้งสามหลัก เช่น ถ้าแกนหลักของคุณอยู่ที่ เลข 0 1 2 คุณก็ต้องไล่เลขต่อไปทั้งสามหลัง เป็น 1 2 3 (จะหมุนขวาหรือซ้ายก็ได้)ไล่ไปแบบนี้ไม่เกิน 9 ครั้ง คุณจะสามารถปลดล็อกกระเป๋าของคุณได้แน่นอนปลดล็อคกระเป๋าเดินทางได้ โจรก็ปลดได้เช่นกันเมื่อคุณรู้วิธีเเล้วว่า วิธีปลดล็อกไม่ใช่เรื่องยากเลย นั่นจึงอาจเป็นเหตุให้ตกเป็นเครื่องมือของโจรด้วยเช่นกัน เพราะฉะนั้นเราขอแนะนำให้คุณป้องกันเพิ่มเติม เช่น เพิ่มสายคล้องกุญแจ สวมผ้าคลุมกระเป๋า หาสายรัด หรือแรปพลาสติกซีนกระเป๋าให้หนาแน่นซะเลย ป้องกันการโจรกรรมไปอีกชั้นอย่างไรก็ตามนักเดินทางต้องแพกกระเป๋าเดินทางอย่างมีสตินะ แยกของจำเป็นที่ต้องหยิบใช้ไว้กระเป๋าอีกพกติดตัว ไม่นำของต้องห้ามโหลดใต้เครื่อง เพราะถ้าต้องรื้อของในกระเป๋าเดินทางระหว่างเดินทางละก็ อาจจะทำให้คุณปวดเฮดได้เหมือนกัน!แหล่งที่มาข่าวต้นฉบับ sanookhttps://www.sanook.com/travel/1446715/

อ่านรายละเอียดเพิ่มเติม

ประกันชีวิต

29/04/2024

เอไอเอ ประเทศไทย ผู้นำในธุรกิจประกันชีวิตและสุขภาพ ที่ดูแลคนไทยมาอย่างยาวนานเข้าสู่ปีที่ 86 คว้ารางวัล TOP50 Companies in Thailand 2024 บริษัทที่คนรุ่นใหม่อยากร่วมงานด้วยมากที่สุดแห่งปี จาก WorkVenture โดยเอไอเอ ประเทศไทย อยู่ในอันดับที่ 44 ซึ่งถือเป็นอันดับ 1 ของกลุ่มธุรกิจประกันชีวิตและสุขภาพ ในงานประกาศรางวัล ได้มี นางศรัณยา เทียนถาวร ประธานเจ้าหน้าที่ฝ่ายทรัพยากรบุคคล พร้อมคณะผู้บริหาร ขึ้นรับรางวัลจาก นายเย็นส์ โพลด์ CEO ของ WorkVenture ซึ่งรางวัลดังกล่าวมาจากการสำรวจทั้งทาง Online และ Offline กับผู้ตอบแบบสอบถามที่มีอายุ 22-35 ปี จบการศึกษาระดับปริญญาตรีขึ้นไป อาศัยอยู่ในกรุงเทพมหานครและปริมณฑล จำนวนกว่า 11,452 คน จึงนับเป็นรางวัลอันน่าภาคภูมิใจ และตอกย้ำถึงการเป็นบริษัทที่พร้อมเปิดโอกาสให้บุคลากรทุกระดับได้เรียนรู้ และพัฒนาตัวเองอย่างรอบด้าน ด้วยวัฒนธรรมองค์กรที่ปลูกฝังถึงความเชื่อมั่น “Believe in Better” เพื่อความสุขในการทำงาน และผลลัพธ์ที่ดีขึ้นในทุกวัน สอดคล้องกับคำมั่นสัญญาของเอไอเอ ‘Healthier, Longer, Better Lives – เพื่อสุขภาพและชีวิตที่ดีขึ้น’ โดยงานประกาศรางวัล TOP50 Companies in Thailand 2024 จัดขึ้น ณ โรงแรม Nikko Bangkok เมื่อวันศุกร์ที่ 26 มกราคม ที่ผ่านมาสำหรับที่เอไอเอ ประเทศไทย ได้มีการพัฒนาโปรแกรมที่โดดเด่นและแตกต่าง อย่าง “WorkWell with AIA” เพื่อส่งเสริมการใช้ชีวิตเพื่อการมีสุขภาพที่ดีของพนักงานในองค์กรซึ่งมีจำนวนกว่า 2,500 คน ภายใต้ 4 มิติหลัก ประกอบด้วย สุขภาพกาย (Live Well) สุขภาพใจ (Think Well) สุขภาพทางการเงิน (Plan Well) และการมีส่วนร่วมทางสังคม (Feel Well) ผ่านกิจกรรมต่าง ๆ ที่ได้จัดขึ้นเพื่อสร้างการมีส่วนร่วมของเพื่อนพนักงาน พร้อมกับมอบสวัสดิการที่ดี เพื่อช่วยสร้างความมั่นคงให้กับทุกชีวิตที่อยู่ในครอบครัวเอไอเอ ประเทศไทย

อ่านรายละเอียดเพิ่มเติม

ข่าวการเงิน

29/04/2024

บทความโดย "ณัฎฐ์วัฒน์ วรพุทธาฉัตร" AFPTTM, IP สมาคมนักวางแผนการเงินไทย วันที่ 30 มกราคม 2567 จากสถานการณ์ในปัจจุบันการแข่งขันเชิงธุรกิจมีการพัฒนาสู่ยุคดิจิทัลมากยิ่งขึ้น การสร้างความพร้อมเพื่อการแข่งขัน การเติมเต็มศักยภาพของการดำเนินงานในรูปแบบต่าง ๆ ซึ่งต้องปรับตัวให้เข้ากับสถานการณ์ที่มีการแข่งขันอย่างรุนแรงและรวดเร็ว แม้กระทั่งโรคภัยใหม่ ๆ ที่เกิดขึ้นก็ยังมีการพัฒนาสายพันธุ์ที่มีความรุนแรง ประกอบกับความไม่แน่นอนทางสังคมและเศรษฐกิจที่มีผลกระทบกับผู้คนทั้งทางตรงและทางอ้อม โดยเฉพาะผลกระทบทางด้านการเงิน อย่างไรก็ตาม หากรู้จักวิธีการกำหนด “เข็มทิศชีวิต ทางการเงิน” ในการวางแผนการใช้ชีวิต โดยเฉพาะการวางแผนทางการเงินแบบรอบด้าน เพื่อให้มีคุณภาพชีวิตที่ดี ทั้งก่อนและหลังเกษียณ โดยไม่ต้องรอคอยสวัสดิการ หรือรอคอยความช่วยเหลือจากหน่วยงานต่าง ๆ เพื่อให้บรรลุวัตถุประสงค์ตามเป้าหมายที่วางไว้ เริ่มจากการสำรวจตัวเอง กำหนดเป้าหมาย จัดทำแผนการเงิน ปฏิบัติตามแผน ทบทวน และปรับปรุงแผนอย่างสม่ำเสมอ เพื่อมุ่งสู่เป้าหมายทั้งระยะสั้น ระยะกลาง และระยะยาว โดยเป้าหมายที่วางไว้ต้องสอดคล้องกับความเป็นจริง ดังนี้ มีความชัดเจน สามารถวัดผลได้ สมเหตุสมผล ทำสำเร็จได้จริง และมีกำหนดระยะเวลาที่เหมาะสม นอกจากนี้ จำเป็นต้องแยกแยกความจำเป็นกับความต้องการ พร้อมกับสร้างวินัยเพื่อให้เกิดผลในเชิงประจักษ์ ปัจจุบันคนไทยมีอายุยืนยาวขึ้น หมายความว่าระยะเวลาการสร้างรายได้ก็จะมีน้อยกว่าระยะเวลาใช้จ่าย โดยชีวิตช่วงแรกจนถึงเรียนจบอายุ (ประมาณ 22 ปี) จะไม่มีรายได้ แต่มีค่าใช้จ่ายสูง และเมื่อเริ่มทำงานถึงเกษียณอายุ (55-60 ปี) ก็มีเวลาหารายได้ประมาณ 33-38 ปี แต่ยังมีภาระและระยะเวลาจะต้องใช้จ่ายอีกนาน (หากมีอายุยืนถึง 85 ปี) คำถามคือ หากไม่วางแผนการเงินให้รัดกุมอีก 25 ปีหลังเกษียณจะอยู่อย่างไร จากสภาพเศรษฐกิจและความเป็นอยู่ที่ต้องใช้เงินในการดำรงชีวิตเพิ่มสูงขึ้น จำเป็นอย่างยิ่งที่จะต้องหันมาใส่ใจและเริ่มวางแผนทางการเงินอย่างรอบด้าน เพื่อเสริมสร้างฐานะและเป็นหลักประกันความเสี่ยงต่าง ๆ โดยเริ่มจากการทำบัญชีรายรับ รายจ่าย และการจัดทำงบดุลส่วนบุคคล จากนั้นวางแผนสร้างรายได้ ปกป้องทรัพย์สิน และลดความเสี่ยงที่จะเกิดขึ้นจากความไม่แน่นอน พร้อมกำหนดเป้าหมายของการดำเนินชีวิตของตนเองและครอบครัว เพื่อจัดเป้าหมายตามความสำคัญ เพราะบางครั้งไม่สามารถทำได้ทุกเป้าหมายพร้อมกัน จากนั้นศึกษาว่ามีผลิตภัณฑ์ด้านการเงินอะไรบ้างที่ใกล้เคียงกับความต้องการ หากไม่แน่ใจ หรือไม่มีความรู้ที่มากพอ ก็ต้องอาศัยผู้เชี่ยวชาญเข้ามาช่วยวิเคราะห์และดูความสอดคล้องของเป้าหมายตามสไตล์การใช้ชีวิตของตัวเอง แหล่งที่มาข่าวต้นฉบับประชาชาติธุรกิจออนไลน์https://www.prachachat.net/finance/news-1488758

อ่านรายละเอียดเพิ่มเติม

ห้องแสดงนิทรรศการ

29/04/2024

TTB จับมือ MOCA BANGKOK เปิดพื้นที่จัดนิทรรศการแสดงผลงานเด็กไฟ-ฟ้าครั้งแรก! หวังต่อยอดทักษะ Art & Life Skills ของเยาวชน ดันศิลปะเข้าถึงคนรุ่นใหม่นางประภาศิริ โฆษิตธนากร ประธานเจ้าหน้าที่บริหารด้านทรัพยากรบุคคล ทีเอ็มบีธนชาต เผยว่า โครงการไฟ-ฟ้า เป็นกิจกรรมหลักของมูลนิธิทีทีบี ภายใต้ปรัชญา “Make REAL Change” มีจุดมุ่งหมายเพื่อมอบโอกาสและปลูกฝังให้เยาวชนอายุ 12-17 ปี รู้จักใช้เวลาว่างให้เกิดประโยชน์ ผ่านกิจกรรมสร้างสรรค์เชิงศิลปะและพัฒนาทักษะการใช้ชีวิต โดยไม่เสียค่าใช้จ่ายใด ๆ เพื่อนำสิ่งที่ได้เรียนรู้คืนสู่ชุมชน และเปลี่ยนแปลงสังคมให้ดีขึ้นอย่างยั่งยืน โดยธนาคารมุ่งมั่นที่จะจุดประกาย ปลุกพลังในตัวเด็ก ๆ อย่างต่อเนื่อง เพราะเชื่อว่าแนวทางการสร้างการเปลี่ยนแปลงได้ดำเนินมาถูกทางแล้วการร่วมมือกับพิพิธภัณฑ์ศิลปะไทยร่วมสมัย หรือ MOCA BANGKOK นำเสนอผลงานที่โดดเด่นของเด็กไฟ-ฟ้า คลาสศิลปะ กว่า 50 ผลงาน ที่ได้รับการจุดประกายจากศูนย์เรียนรู้ไฟ-ฟ้า โดย ทีทีบี เพื่อนำมาจัดแสดงในรูปแบบนิทรรศการ ภายใต้แนวคิด “เด็กธรรมดา...คือสิ่งสวยงาม” ซึ่งเป็นการต่อยอดกิจกรรมสำคัญที่จัดขึ้นเป็นประจำทุกปี คือ fai-fah art fest ที่เนรมิตทีทีบี แบงก์กิ้ง ฮอลล์ เป็นพื้นที่โชว์เคสผลงานและการแสดงของเด็กไฟ-ฟ้า ให้ผู้บริหาร บุคลากร และลูกค้าของธนาคาร การนำผลงานของเด็ก ๆ มาจัดนิทรรศการบนหอจัดแสดงชื่อดังอย่าง MOCA BANGKOK จึงเป็นอีกหนึ่งก้าวสำคัญที่จะทำให้บุคคลทั่วไปได้เห็นถึงพลังและศักยภาพของเด็กไฟ-ฟ้า รวมถึงสร้างความภูมิใจให้กับเด็ก ๆ ว่าผลงานของเขาเป็นที่ยอมรับในวงกว้างมากขึ้น“ไฟ-ฟ้า โดย ทีทีบี มีความมุ่งมั่นที่จะผลักดันให้เด็ก ๆ เชื่อมั่นว่าจากความสามารถที่มีอยู่ ความมุ่งมั่นในการพัฒนาอย่างไม่ย่อท้อ ประกอบการได้รับการจุดประกายจากศิลปินและดีไซเนอร์ที่มีชื่อเสียง เช่น ครูปาน สมนึก คลังนอก, พี่หมู ไตรภัค สุภวัฒนา และพี่เก๋ บุณยนุช วิทยสัมฤทธิ์ ผู้ที่คร่ำหวอดในวงการศิลปะและออกแบบ ได้สร้างแรงบันดาลใจ และจะช่วยขยายศักยภาพเด็ก ๆ ถือเป็นโอกาสดีที่เราได้พันธมิตรอย่าง MOCA BANGKOK มาร่วมสนับสนุนผลักดันผลงานของเด็กไฟ-ฟ้า คลาสศิลปะ ให้ไปไกลกว่ากิจกรรม fai-fah art fest ตอกย้ำว่าแนวทางการให้โอกาสและการจุดประกายเด็กไฟ-ฟ้านั้น เป็นการส่งต่อการให้ที่แท้จริงอย่างยั่งยืน สะท้อนจากเด็กหลาย ๆ คนที่ได้รับโอกาสศูนย์เรียนรู้ไฟ-ฟ้า โดยมีพี่ไฟ-ฟ้าและคุณครูอาสาสมัคร คอยดูแลช่วยเหลือและให้คำแนะนำ เพื่อให้น้อง ๆ สามารถนำทักษะด้าน Art & Life Skills ไปต่อยอดการใช้ชีวิต กล้าทำสิ่งใหม่ ๆ และพร้อมเป็นกำลังสำคัญในการผลักดันชุมชนไปในทิศทางที่ดีขึ้น”ด้านนายคณชัย เบญจรงคกุล ผู้อำนวยการพิพิธภัณฑ์ศิลปะไทยร่วมสมัย (MOCA BANGKOK) กล่าวเสริมว่า “MOCA BANGKOK มีเป้าหมายเปิดโอกาสให้คนไทยสัมผัสประสบการณ์ทางศิลปะที่หลากหลาย ทั้งศิลปินไทยและศิลปินต่างชาติ จึงพยายามจัดนิทรรศการศิลปะให้มีความน่าสนใจในธีมต่าง ๆ และมุมมองใหม่ ๆ ที่แตกต่างอยู่ตลอดเวลา รวมทั้งจัดกิจกรรมให้หลากหลายทำให้ศิลปะเป็นเรื่องเข้าถึงได้ โดยเฉพาะในกลุ่มคนรุ่นใหม่ เพื่อสร้างระบบนิเวศที่แข็งแรง เป็นอีกครั้งที่ MOCA BANGKOK เปิดพื้นที่ให้เยาวชนนำเสนอผลงานศิลปะผ่านนิทรรศการ ซึ่งเป็นผลงานที่มีความโดดเด่นของเด็กไฟ-ฟ้า ที่ได้รับการจุดประกายทางด้านศิลปะจากศูนย์เรียนรู้ไฟ-ฟ้า โดย ทีทีบี ที่นำมาจัดแสดงพร้อมนำเสนอในรูปแบบผสมผสานเทคนิคพิเศษ ด้วยมัลติมีเดีย เพื่อมอบประสบการณ์ที่แปลกใหม่ให้กับผู้ชม ให้ได้สัมผัสจินตนาการที่ไร้ขีดจำกัด พร้อมด้วยการแสดงผลงาน Characters การ์ตูนสุดน่ารัก และผลิตภัณฑ์ไลฟ์สไตล์สุดเก๋ เชื่อว่า หากน้อง ๆ มีความมุ่งมั่นในการพัฒนาและไม่หยุดเรียนรู้จะได้ผลลัพธ์ตอบแทนที่งดงามในวันข้างหน้า ตอกย้ำให้เห็นว่าวงการศิลปะกำลังพัฒนาอย่างไม่มีที่สิ้นสุด และเชื่อว่านิทรรศการนี้จะจุดพลังความเป็นเด็กในตัวของผู้เข้าชมได้เป็นอย่างดี”ขณะที่ นายเย็นใจประชารักษ์ สมสนุก ตัวแทนเด็กศูนย์เรียนรู้ไฟ-ฟ้า จันทน์ คลาสศิลปะ กล่าวว่า ส่วนตัวเป็นคนที่ชื่นชอบศิลปะมาตั้งแต่เด็ก ๆ มีความฝันอยากนำผลงานไปจัดแสดงในงานนิทรรศการ และเมื่อทราบว่าการมาเรียนที่ศูนย์เรียนรู้ไฟ-ฟ้า จะสามารถเติมเต็มโอกาสเหล่านั้นได้ จึงไม่ลังเลที่จะเข้ามาเป็นส่วนหนึ่งของเด็กไฟ-ฟ้า และตั้งใจผลิตผลงานทุกชิ้นเพื่อให้ผ่านการคัดเลือก เมื่อผลงานถูกนำไปจัดแสดงที่งาน fai-fah art fest ที่ทีทีบี สำนักงานใหญ่ ถือว่าผมประสบความสำเร็จแล้ว และเมื่อทราบว่าได้รับคัดเลือกอีกครั้งเพื่อไปจัดแสดงที่ MOCA BANGKOK เป็นเหมือนความฝันที่ผมและกลุ่มเพื่อนที่รักในงานศิลปะจะมีโอกาสมากมายขนาดนี้ ซึ่งยิ่งทำให้มีกำลังใจในการผลิตผลงานในทุกชิ้นต่อไปแหล่งที่มาข่าวต้นฉบับโพสต์ทูเดย์https://www.posttoday.com/smart-life/704615

อ่านรายละเอียดเพิ่มเติม

29/04/2024

13/08/2024

04/10/2024

31/07/2024

29/04/2024